Garantiefonds klingen zu gut, um wahr zu sein:

Wenn der Markt steigt, dann gewinnst du und wenn der Markt fällt, erhältst du einfach dein Kapital vollständig zurück.

Klingt nach einem No-Brainer, nicht wahr?

Genau das versprechen die Produkte einiger Banken und Fondsgesellschaften. Aber mal unter uns: Wenn eine Bank mir etwas als No-Brainer verkaufen will, dann bin ich schon einmal von Haus aus besonders skeptisch.

Doch seien wir einmal nicht so voreilig und sehen uns genauer an, was die Dinger so drauf haben und, ob sie auch etwas für uns passive Investoren sind.

Inhalt

- 1 Was ist ein Garantiefonds und wie funktioniert er?

- 2 Garantieprodukte selber bauen

- 3 Warum Geld-Zurück in einem Jahr einen Verlust bedeutet

- 4 Garantieprodukte sind richtig teuer

- 5 Garantiefonds sind nicht so sicher wie du vielleicht glaubst

- 6 Der Unterschied zwischen einem Garantiefonds und einem Garantiezertifikat

- 7 Vorteile und Nachteile von Garantiefonds

- 8 Fazit

Was ist ein Garantiefonds und wie funktioniert er?

Ein Garantiefonds lässt sich ganz normal kaufen und verkaufen, wie jeder andere Fonds auch. In der Regel hat so ein Fonds eine bestimmte Laufzeit. Der Einfachheit halber nehmen wir mal grundsätzlich ein Jahr an. Sprich, du investierst dein Geld heute und in einem Jahr hat sich deine Investition entweder positiv entwickelt, oder du bekommst wenigstens dein Geld zurück. Du hast also nichts zu verlieren, scheint es auf den ersten Blick.

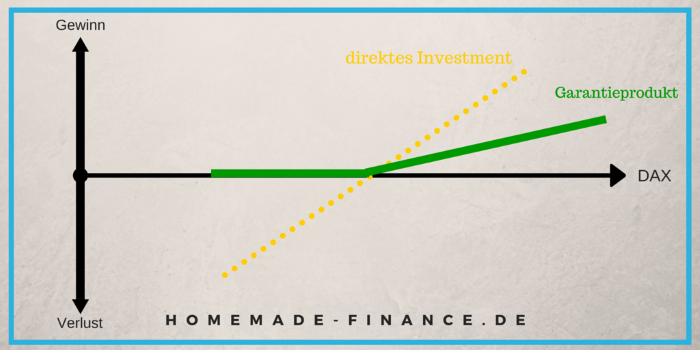

Das könnte dann zum Beispiel so aussehen:

Wie geht das?, wirst du dich vielleicht fragen. Der Trick ist relativ simpel. Der weitaus größte Teil von deinem Geld wird in ein festverzinsliches Wertpapier angelegt, wie beispielsweise eine Anleihe. In dieses Wertpapier legt die Bank oder Fondsgesellschaft jetzt genau so viel Geld an, wie notwendig ist, damit daraus in einem Jahr auf jeden Fall wieder dein ursprüngliches Kapital geworden ist.

Nehmen wir einmal an, du möchtest 100€ in ein Garantieprodukt anlegen und dem Emittenten steht eine festverzinsliche Anlage zur Verfügung, die 5% p.a. abwirft. Es müssten dann 100€/1,05 = ca. 95,24€ in diese Anlage gesteckt werden, damit nach einem Jahr wieder 100€ daraus geworden sind.

Es bleiben am Anfang also 4,76€ übrig. Diese werden jetzt dazu verwendet, um beispielsweise eine Call-Option auf den DAX zu kaufen. Da in der Regel nicht genug Geld übrig bleibt, um ausreichend viele Optionen zu kaufen, partizipierst du nicht 1:1 von dessen Entwicklung. So könnte es also sein, dass der DAX um 100 Punkte steigt, dein Produkt aber lediglich im Gegenwert von 60 Punkten. In der obigen Grafik siehst du, dass das Garantieprodukt bei einem Anstieg des DAX weniger stark mitsteigt.

Hier nochmal eine kleine grafische Zusammenfassung für unser Zahlenbeispiel:

Ich möchte hier kurz erwähnen, dass es sich hier um ein stellvertretendes Beispiel für einen typischen Aufbau handelt. Strukturierte Produkte können so individuell gestaltet werden, dass fast alles möglich ist. Aber im Grunde ist es meist das Gleiche: Der Großteil des Anlagekapitals kommt in eine Anleihe und der Rest in ein Derivat oder in Aktien. Meist aber in ein Derivat.

Während der Laufzeit kann es im Übrigen durchaus sein, dass der Fonds ins Minus rutscht. Das liegt daran, dass er auf die Zinsen angewiesen ist, um eventuelle Verluste auszugleichen. Da die Zinsen erst nach einem Jahr vollständig beim Fonds angekommen sind, gilt die Garantie für das Kapital auch nur zum Ende der Laufzeit.

Wenn du in der Zwischenzeit also verkaufst, dann kannst du auch mit weniger als deinem Einsatz dastehen.

Achja, achte darauf, dass dein Fonds zum Ende der Laufzeit nicht automatisch in einen Neuen überführt wird. Verbraucherschützer haben das unter anderem heftig kritisiert, da hier jedes Mal neuerliche Kosten auf dich zukommen können. Dazu später noch mehr.

Garantieprodukte selber bauen

Wie wir gesehen haben, sind Garantieprodukte gar nicht so magisch wie sie vielleicht beworben werden, sondern setzen sich recht banal aus einer Anleihe und einem Derivat zusammen. Theoretisch könnte man das auch selbst tun. Denn es ist heutzutage kein Problem einen Broker zu finden, der einen Optionen handeln lässt. Und eine Anleihe kann man sich auch überall besorgen lassen.

Wenn das also nicht so schwer ist, da stellt sich mir doch die Frage: Wozu brauche ich dann die Fondsgesellschaft/ Bank noch? Eliminate the Middleman, dann kriegst du auch bessere Preise. So einfach ist das. Ob es sinnvoll ist, das steht auf einem anderen Blatt Papier. Ich zumindest rate davon ab.

Warum Geld-Zurück in einem Jahr einen Verlust bedeutet

Es klingt ja praktisch nach der perfekten Geldanlage! Im besten Fall Gewinn erwirtschaften und im schlechtesten Fall gibt es das Geld nach einem Jahr, oder welchem vereinbarten Zeitraum auch immer, zurück. Kein Risiko für dich also, oder? Dazu kommen wir später noch.

Sehen wir uns zunächst diese Geld-Zurück-Garantie an:

Du darfst dabei jedoch nicht übersehen, dass das Zurückbekommen des exakt gleichen, eingesetzten Kapitals in der Zukunft einem Verlust gleicht. Denn wie wir wissen, ist ein Euro in der Zukunft weniger wert als ein Euro heute. Das liegt an zwei Gründen:

- Inflation

Während der Laufzeit des Fonds wird sich die Inflation nicht aufhalten lassen und weiter still aber beständig am Guthaben nagen. Wenn du zum Beispiel 1000€ heute in ein Garantieprodukt investierst und die Kurse an den Märkten stürzen während der Laufzeit in Richtung Süden, dann erhältst du zumindest dein Kapital zurück. Das klingt erst einmal gut, denn schließlich machst du nicht die ganze Talfahrt mit und deine 1000€ kommen wieder. Jetzt kommt’s aber: Diese 1000€ in einem Jahr sind nicht mehr 1000€ wert, sondern bei einer beispielhaften 2%-igen Inflation nur noch 980€. Diesem Verlust kannst du also auch mit Garantiefonds nicht ausweichen.

- Opportunitätskosten

Wir rufen uns nun noch einmal den groben Aufbau eines Garantieprodukts ins Gedächtnis: Der Großteil wird in ein festverzinsliches Wertpapier gesteckt und zwar genau so viel, dass am Ende mit den Zinsen wieder dein ursprünglicher Einsatz herauskommt. Der Rest wird meist in ein Derivat investiert, welches für die Renditechancen sorgen soll. Geht jetzt der Markt nach unten, dann gleichen die Zinsen aus dieser Anlage deinen Verlust aus.

Aber weißt du was? Du hättest auch einfach dein ganzes Geld in diese Anleihe stecken können und hättest das Jahr mit einem Zinsgewinn beendet. Das wäre deine Alternative gewesen. Du tauscht eine Möglichkeit gegen eine andere ein und da solltest du dich immer fragen: Will ich das überhaupt?

Garantieprodukte sind richtig teuer

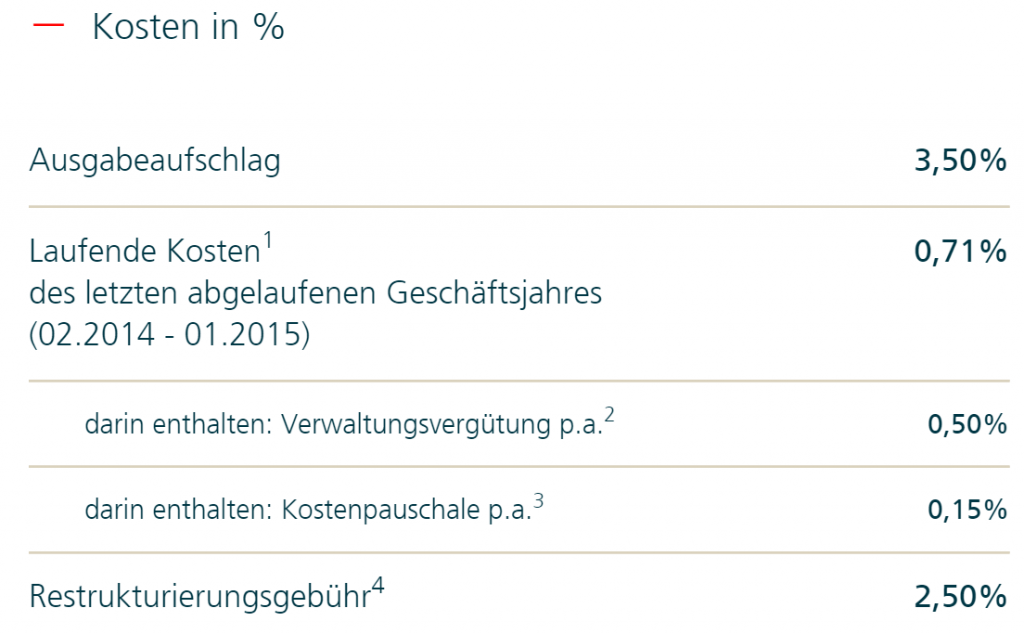

Wenn man sich mal die Gebühren und Kosten für einzelne Garantieprodukte durchliest, dann kommt man schnell ins Schwitzen:

Das ist ja mal eine Ansage! Ich weiß gar nicht, wo ich da anfangen soll. Ich denke, wir müssen uns da nicht groß unterhalten, aber das Teil ist definitiv teuer!

Ausgabeaufschlag, geschenkt, so ist das eben, wenn man einen aktiv gemanagten Fonds möchte. Die Restrukturierungsgebühr ist auch geschenkt, die fällt in dem Beispiel oben erst wieder in 2020 an.

Aber 0,71% p.a. laufende Kosten sind in meinen Augen ein Anachronismus aus düstersten Börsenjahren, als es wirklich noch keinen Marktzugang an jedem Computer beziehungsweise Handy gab.

Das ist einfach nicht mehr Stand der Dinge. Fertig. Wenn ich mein Geld zu 90% in planbare, festverzinsliche Anleihen investieren möchte, dann hole ich mir einen entsprechenden Staatsanleihen ETF oder von mir aus auch einen ETF mit Unternehmensanleihen ins Depot. Die gibt es ab 0,16% p.a. und weniger.

Wir halten also fest: Garantiert sind nicht nur das eingesetzte Kapital, sondern auch die hohen Kosten.

Garantiefonds sind nicht so sicher wie du vielleicht glaubst

Wie wir weiter oben schon gesehen haben, wird ein Großteil deines Einsatzes in ein festverzinsliches Wertpapier, oftmals eine sogenannte Nullkuponanleihe oder auch Zerobond, investiert. Um welche Wertpapiere es sich im Einzelnen handelt, ist oftmals nicht ersichtlich. Vermutlich sind es im derzeitigen Zinsumfeld Unternehmensanleihen, um überhaupt noch etwas Spielraum zu gewinnen.

Wie wir wissen, sind heutzutage nicht einmal mehr Staaten absolut sicher. Umso mehr gilt das für Unternehmen. Vor allem für Unternehmen, die heute noch einen nennenswerten Zins bezahlen müssen, um sich zu finanzieren.

Im Umkehrschluss bedeutet dies, ein Garantiefonds ist nur so sicher wie die Anlage, in welche der Löwenanteil deines Geldes gesteckt wird. Wenn das nun beispielsweise ein Unternehmen mit einem B- Rating ist, dann trägst du auch das entsprechende Risiko. Verständlicherweise wird man von Seiten der Fondsanbieter da nicht so direkt mit der Nase darauf gestoßen.

Ich möchte auch gar nicht sagen, dass alle Garantieprodukte per se an die Wand fahren werden, aber es ist auf jeden Fall nicht unmöglich und das wird dir womöglich gut und gerne verschwiegen. Renditechancen ohne ein Risiko gibt es nun einmal einfach nicht.

Der Unterschied zwischen einem Garantiefonds und einem Garantiezertifikat

Der Unterschied zwischen einem Fonds und einem Zertifikat, den ich hier erkläre, beschränkt sich nicht nur auf Garantieprodukte, sondern auf jegliche Art von Finanzvehikel.

Ein Fonds ist ein Sondervermögen, an dem du einen Anteil erwirbst. Dieses Sondervermögen ist strikt von dem Vermögen der Fondsgesellschaft zu trennen. Dass da alles seine Richtigkeit hat, wird auch regelmäßig überprüft und so taucht das Sondervermögen auch nicht beim Fondsbetreiber in der Bilanz auf.

Daher ist im Falle einer Insolvenz des Fondsbetreibers das Sondervermögen auch nicht betroffen, sprich, auch wenn der Anbieter über den Jordan geht, das Vermögen bleibt.

Anders hingegen ist es bei einem Zertifikat. Wenn du ein Garantiezertifikat bei einer Bank deines Misstrauens erwirbst, dann leihst du ihr rechtlich gesehen dein Geld. In letzter Konsequenz bedeutet das, wenn die Bank während der Laufzeit pleitegeht, dann musst du zumindest um einen Teil deines Geldes bangen.

Wenn du dir also schon unbedingt ein so sauteures Produkt ins Depot legen willst, dann würde ich mich zumindest an Fonds halten. Denn wozu ein weiteres Risiko eingehen, indem man auf das Überleben der emittierenden Bank vertraut?

Vorteile und Nachteile von Garantiefonds

+ verhältnismäßig sichere Anlagen

– sehr teuer

– relativ intransparent

– können selbst nachgebaut werden

– nicht so vollkommen risikolos, wie gerne suggeriert

Fazit

Garantiefonds sprechen die Verlustaversion in uns Anlegern an. Nichts riskieren und unter Umständen etwas gewinnen? Das klingt genau nach dem, was ich will!

Allerdings ist es wie so oft im Leben: Wenn etwas zu gut ist um wahr zu sein, dann ist es wahrscheinlich auch nicht wahr. Das trifft auch auf Garantieprodukte zu. Denn die Risiken sind vielleicht überschaubar, aber existent und kommen hier durch die Hintertür.

Durch das Partizipationsverhältnis, welches meist kleiner als 1 ist, nimmst du nicht 1:1 an der Marktentwicklung teil. Du bist zwar nicht bei den Abstürzen zur Gänze dabei, aber auch nicht bei den rasanten Aufstiegen.

Weiterhin haben diese Produkte sehr hohe laufende sowie einmalige Kosten, die du erstmal erwirtschaften musst. Mit teilweise mehr als 1% p.a. Gegenwind segelt es sich einfach nicht besonders entspannt über das Börsenmeer. Besonders bei Produkten mit von Haus aus beschränkten Renditemöglichkeiten.

Aus all diesen Gründen halte ich Garantiefonds für ungeeignet, um finanzielle Freiheit zu erreichen.

Und wie denkst du darüber? Bist du ein Verfechter dieser Produkte oder teilst du meine Meinung? Lass’ es uns gerne in den Kommentaren wissen!

Meiner Ansicht nach sollte mehr Finanzbildung gerade in den Schulen und Universitäten endlich dazu führen, dass wir mehr Selbstvertrauen und weniger Risikoaversion an den Tag legen. Ich finde es erschreckend, dass es Garantiefonds als Produkte überhaupt gibt. Das ist reine Abzocke und vermittelt einem ein vorgegaukeltes Sicherheitskonzept dahinter. Totale Sicherheit gibt es nicht im Leben. Es gibt immer Gewinn- und Verlustrisiken, auch bei der Nulllösung, dem Nichtstun. Auch da geht man das Risiko ein, durch Nichtstun zu verlieren. Allerdings klopfen sich viele Menschen auf die Schulter, wenn sie nichts verloren haben. Nichts verloren, ist aber auch nichts gewonnen. Das müssen wir uns auch bewusst machen. Ich für meinen Teil arbeite an meiner Risikoaversion und lese nun auf Blogs, nehme meine Finanzen in die Hand. Danke für den super Beitrag!!!