Stell dir folgendes vor:

Du legst dir eine Anleihe ins Portfolio und bekommst dafür tatsächlich 4%-6% Zinsen. Verrückt in diesen Zeiten, nicht wahr? Das kannst du haben und zwar auch noch verpackt in einem schicken High Yield Bond ETF mit 100en solcher Titel.

Fakt ist, im momentanen Zinsumfeld erscheinen solche Renditen traumhaft und immer mehr Anleger liebäugeln mit diesen riskanten Wertpapieren. Im Folgenden werden wir uns daher ansehen, ob zurecht oder ob ein High Yield Bond ETF doch eher ein Spiel mit dem Feuer ist.

Inhalt

Was ist ein High Yield Bond überhaupt?

Bond bedeutet, wie du wahrscheinlich schon weißt, Anleihe und steht für eine Form des Fremdkapitals. In anderen Worten, du leihst jemanden (Staat oder Unternehmen) Geld, bekommst dafür Zinsen und nach Ablauf der vereinbarten Laufzeit das geliehene Geld zurück.

Das klappt natürlich nur, wenn derjenige in der Zwischenzeit nicht pleitegegangen ist. Du hättest dann aber prinzipiell das Recht als erster aus der Insolvenzmasse bedient zu werden. Eigenkapitaleigner wie z.B. Aktionäre müssen sich hinten anstellen. Von dieser Regel gibt es zwar allerlei Ausnahmen aber prinzipiell ist das die Funktionsweise.

Wenn du jetzt also jemanden Geld leihst und dafür Zinsen möchtest, dann wäre dir natürlich jemand lieber der wahrscheinlich nicht pleitegeht und dir auf jeden Fall dein Geld zurückzahlen kann. Das denken sich aber die anderen Anleger auch und stehen damit im Wettbewerb bei den besten Schuldnern Schlange.

Angebot und Nachfrage führen nun dazu, dass die Anleger sich gegenseitig mit niedrigeren Zinsen gegenseitig ausstechen. Das Ausmaß dieses Wettbewerbs hängt aber wie gesagt sehr von der Bonität des Schuldners ab.

Denn bei einem Unternehmen, bei dem es nicht so sicher ist, dass es die Laufzeit überlebt stehen die Anleger nicht unbedingt in Scharen vor der Tür. Um trotzdem an das benötigte Geld zu kommen muss das zweite Unternehmen einen höheren Zins anbieten um doch noch Investoren zu überzeugen.

Die erste Gruppe wären große Unternehmen beispielsweise aus dem DAX oder solide Staaten wie Deutschland. Man sagt auch diese Schuldner wären investment-grade.

In der zweiten Gruppe tummeln sich hingegen zumeist kleinere unbekanntere Unternehmen, die es schwerer haben Kapital anzuziehen. Bei Anleihen solcher Unternehmen spricht man auch von junk(Müll)-bonds.

High Yield Bond ETF beinhalten Anleihen von Schuldnern aus der zweiten Gruppe. Wie wir wissen geht Rendite linear mit Risiko einher und daher bedeutet High Yield auch high risk. Dessen musst du dir unbedingt bewusst sein bevor du eine Investition in diesen Bereich in Erwägung ziehst.

Welche High Yield Bond ETF gibt es?

Ich habe auf justetf.com die drei größten auf Euro laufenden ETF rausgesucht, die systematisch in schlechter geratete Papiere investieren:

| ETF | Volumen (in Millionen €) | TER in % |

|---|---|---|

| iShares Euro High Yield Corporate Bond UCITS ETF | 5.444 | 0,50% |

| iShares Euro Corporate Bond BBB-BB UCITS ETF | 384 | 0,25% |

| Lyxor UCITS ETF iBoxx EUR Liquid High Yield 30 Ex-Financial EUR | 324 | 0,45% |

Wie man sieht führt an iShares in diesem Bereich praktisch kein Weg vorbei und wenn man ganz pingelig ist, dann kann man auch noch sagen die Plätze 2 und 3 sind vom Volumen her grenzwertig.

Übrigens: Nur, weil ich diese Fonds hier aufliste bedeutet das noch lange nicht, dass ich irgendeinen davon besonders toll finde oder gar empfehle. Sie soll lediglich eine saubere Darstellung dessen sein, was der Markt in die Richtung gerade hergibt 🙂

Wie riskant ist eine High Yield Anleihe?

Wie wir alle bereits wissen geht mehr Rendite automatisch mit höherem Risiko einher. Aber das ist ja bekanntlich relativ. Wie riskant ist also so eine High Yield Anleihe? Versuchen wir dafür ein wenig ein Gefühl zu bekommen.

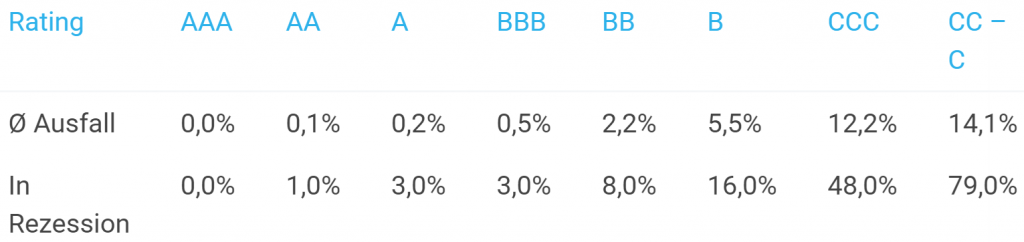

Hierzu habe ich eine sehr interessante Übersicht von der Ratingagentur Moody’s gefunden. Man hat sich dazu angesehen, wie hoch die Ausfallwahrscheinlichkeiten für welches Rating sind. Weiterhin hat man unterschieden, wie die Schuldner sich während wirtschaftlich normalen sowie während einer Rezession entwickelt haben.

Wie wir unschwer erkennen können, sind die Wahrscheinlichkeiten eines Ausfalls nicht unerheblich. Besonders in turbulenten Zeiten gehen doch ganz schön viele der Schuldner der unteren Kategorien über den Jordan. Was uns durch den hohen Yield schon irgendwo klar war, finden wir hier auch noch einmal durch nackte Zahlen bestätigt:

High Yield Bonds bedeuten auch high risk.

Was beeinflusst den Wert eines High Yield ETF?

Eine wesentliche Einflussgröße stellt der jeweilige Leitzins der Zentralbank dar.

Das hat einen einfachen Grund:

Der Leitzins beeinflusst, wie viel man auf risikolose Anlagen bekommt. Wir alle wissen schmerzlich, wenn der Leitzins niedrig ist, dann gibt es auch kaum Zinsen auf dem Konto.

Stell dir jetzt einmal vor heute liegt der Leitzins der EZB bei 0% und eine High Yield Anleihe rentiert sich mit 5% pro Jahr. Das heißt auf sichere Anlagen wie Staatsanleihen und Bankguthaben gibt es so gut wie keinen nennenswerten Zins, für riskante Schuldner immerhin noch etwas.

Jetzt lass uns mal annehmen, der Leitzins erhöht sich auf 5%. Ich weiß das ist nicht realistisch aber es geht um die Veranschaulichung des Prinzips, deswegen so ein extremes Beispiel. Nehmen wir also an, die EZB setzt den Leitzins von 0% auf 5% herauf.

Wie wirkt sich das auf die Attraktivität der High Yield Anleihe aus? Nun ja, versetz dich in die Lage:

Du kannst Geld risikolos zu 5% bei der Bank parken oder du kannst ein Risiko eingehen und einen Junk Bond mit 5% Verzinsung halten. Was ist attraktiver?

Blöde Frage, ich weiß. Natürlich wird bei einer Erhöhung des Leitzinses niemand einem riskanten Schuldner zu den alten Bedingungen Geld leihen. Vielmehr müsste einem beispielsweise 10% geboten werden um sich zu einem höheren Risiko überreden zu lassen. Auf jeden Fall zu deutlich mehr als der risikolose Zinssatz. Denn der Markt ist (im Durchschnitt) ja nicht doof.

Aber wie kommt es nun zu einer 10% Verzinsung im neuen Zinsumfeld? Denn eine Anleihe wurde zu 100€ begeben und während der Laufzeit sind 5% Zinsen, daher 5€ fix vereinbart worden. Ganz einfach, die Anleihe wird weniger wert. So wären 5€ aus 50€ eine 10%ige Verzinsung. Also wird irgendwo in diesen Bereich der Kurs der Anleihe fallen.

Wenn man so eine Anleihe im Portfolio hatte, dann hat man auch heftige Kursverluste erlitten.

Bevor mich die versierteren Leser hier kreuzigen, ich habe hier die Laufzeit der Anleihe ignoriert. Diese hat ebenfalls einen maßgeblichen Einfluss auf den Kurs einer Anleihe. Es ging hier um die Darstellung des Prinzips, deswegen sei mir eine Vereinfachung an dieser Stelle bitte nachgesehen 😉

Wie gesagt, die Restlaufzeit übt ebenfalls einen erheblichen Einfluss auf den Kurs einer Anleihe aus. Prinzipiell ist nämlich der Einfluss einer Zinsänderung bei einer langen Restlaufzeit größer als bei einer kurzen Restlaufzeit.

All die Faktoren, die wir hier gesehen haben betreffen grundsätzlich jede Anleihe, auch von Schuldnern welche solide sind und weniger Zinsen zahlen müssen. Das ist nichts was sich nur auf High Yield Bond ETF beschränkt. Lediglich das Ausmaß des Einflusses der Faktoren unterscheidet sich.

Der wichtigste Unterschied zwischen den beiden ist wie weiter oben in der Tabelle gezeigt die Ausfallwahrscheinlichkeit. Während solide Schuldner auch während einer Rezession meist überleben bleiben, mäht der Unternehmenstod bereits eine ansehnliche Schneise in das Dickicht der Junk Bonds.

Wie verhält sich ein High Yield ETF in meinem Depot?

Wir sind uns also der Risiken bewusst und uns ist klar:

Ein High Yield Bond ETF ist nichts für Zartbesaitete!

Jetzt stellt sich aber die Frage, wie verhält sich so ein Teil in unserem Depot? Hierzu habe ich mal die Korrelation mit dem Markt sprich das Beta des iShares iBoxx $ High Yield Corporate (HYG) über die letzten drei Jahre rausgesucht. Dieser taucht in der Liste weiter oben nicht auf, weil er auf Dollar läuft und ich mich auf in Euro notierte High Yield Bond ETF beschränken wollte.

Allerdings ist die Datenlage für den HYG besser, deswegen fiel meine Wahl auf diesen. Die Ergebnisse sind aber auf andere auf Euro laufende ETF dieser Sorte übertragbar.

Ok, hier was ich gefunden habe:

Das bedeutet, jedes Mal, wenn der Markt (in dem Fall der S&P 500) sich um ein Prozent nach oben oder unten bewegt, dann bewegt sich der High Yield Bond ETF im Durchschnitt um 0,77% in die gleiche Richtung mit. Was sagt uns das?

Dieser ETF verhält sich sehr ähnlich wie ein ETF auf den S&P 500. Folglich ist es keine „langweilige“ Anlage für den risikoarmen Teil unseres Portfolios, sondern vielmehr eine dem Aktienmarkt an Schwankung ebenbürtige Geldanlage.

Sprich, wenn die Aktienmärkte das nächste Mal wieder schneller abstürzen als man schauen kann, dann ist ein High Yield Produkt kein stabiler Anker für unser Depot, sondern rauscht in ebenso affenartiger Geschwindigkeit den Berg mit runter.

Plump gesagt könnte man es aus Risikosicht auch so formulieren:

Ein High Yield Bond ETF schwankt ähnlich stark wie ein Aktienindex ETF

Es bewahrheitet sich wieder einmal: Ohne Risiko eben auch keine Rendite.

Habe ich einen High Yield Bond ETF in meinem Depot?

Die Gretchenfrage.

Um es kurz zu machen, ja habe ich. Allerdings NICHT um damit den Bereich Anleihen im klassischen Sinne (risikoarm und Anker in schwierigen Zeiten) abzudecken, sondern als Bestandteil meines risikoreicheren Teils des Portfolios.

Weiterhin ist der Anteil am Gesamtportfolio bewusst überschaubar, denn ich sehe so einen ETF als durchaus spekulativ an. Weiterhin ist aufgrund der hohen Korrelation zum Aktienmarkt der Diversifikationseffekt praktisch gleich null!

Mir ist auch bewusst, dass ich mir steuerlich ein paar Nachteile einhandle, denn die ähnliche Rendite zum Aktienmarkt resultiert aus Ausschüttungen und diese muss man im Gegensatz zu Kursgewinnen sofort in dem Jahr besteuern in dem sie anfallen.

Warum habe ich trotz all der Nachteile trotzdem ein paar von den Dingern im Depot liegen? Nun, es ist für mich eine Art psychologische Stütze zu wissen, dass ein Teil des Depots festverzinslich ist, auch wenn damit ein Risiko einhergeht. Ich erkaufe mir eine Art Gewissheit, dass ich auf jeden Fall etwas aus meinem Depot bekomme. Ich hätte aber auch viele Jahre Zeit und bräuchte somit diese Art von Selbstbetrug eigentlich nicht. Sehr wahrscheinlich mache ich hier einfach den gleichen Fehler wie viele Dividendenjäger, die sich von regelmäßigen Zahlungen gern in Sicherheit wiegen lassen. Vielleicht sollte ich dahingehend mal ein ernstes Wörtchen mit mir reden… .

Fazit

Ein High Yield Bond ETF ist eine risikoreiche Investition und eignet sich nicht als Ersatz für ein mehr schlecht als recht verzinstes Tagesgeldkonto oder als risikoarme Beimischung in einem Depot.

Die Dinger schwanken!

Sie verhalten sich ähnlich volatil wie Aktienmärkte, unterliegen aber teilweise anderen Einflussfaktoren, welche dazu führen können das die Schwankungen unter Umständen noch heftiger ausfallen.

Man darf sich nicht einfach nur von den vergleichsweise hohen Ausschüttungen locken lassen, sondern muss auch wissen, dass man dafür auch einen Preis zu zahlen hat. Den des Risikos.

Man sollte sich also gut überlegen ob man sich so etwas wirklich ins Depot holen möchte und gegebenenfalls fachlichen Rat einholen.

Wenn es aber schon sein muss, dann würde ich zu einem ETF greifen, da man hier zumindest innerhalb der Junk-Bonds Klasse durch eine hohe Anzahl an gebündelten Anleihen etwas diversifiziert ist.

Was ist deine Meinung zu High Yield Bond ETF? Lasse ich mich hier auf einen Tanz mit dem Finanzmarktteufel ein? Lass es mich in einem Kommentar wissen!

No posts found.

Anleihe-ETFs sind in der Tat spannende Produkte, wenn man eine hohe Ausschüttung möchte. Das ist besonders dann interessant, wenn man “jetzt” von seine Koupons leben möchte. Wer allerdings noch ein paar Vermögen aufbauen möchte, dem helfen die hohen Ausschüttungen nur beschränkt. Allerdings sind derzeit knapp 6% wie beim HYG durchaus trotzdem eine interessante Geschichte, um das Depot-Fundament zu stabiliseren.

Interessant ist auch, dass Anleihen besonders in “schlechten” Zeiten eher profitieren, weil Anleihen in der Prioritäten-Liste eben vor Dividenden stehen. Während die Dividenden also überall gekürzt werden, sind die Anleihen-Ausschüttungen weitgehend gesichert solang das Unternehmen nicht bankrott geht.

Ja, Anleihen sind ein wichtiger und integraler Bestandteil eines ordentlichen Portfolios.

Insbesondere bei High-Yieldern darf man aber nicht vergessen, dass man unterm Strich gut Minus machen kann, wenn an der Börse der Punkt abgeht. Dann werden die fixen Zahlungen leicht von den Kursverlusten wieder aufgefressen und noch mehr.

Mit einem langen Horizont wo man das Aussitzen kann halte ich spekulative Anleihen aber für einen interessanten Baustein.

Viele Grüße

Alex

Guter Artikel, alles auf den Punkt gebracht. Um die erwähnten Risiken betreffend fallende Kurse zu minimieren möchte ich noch ergänzen, dass es auch “Short Term High Yield ETF gibt. Kurze Laufzeiten schützen in der Regel von zu starken Kursschwankungen, vor allem wenn die Zinsen anziehen oder die Aktienmärkte den Bach runter gehen.

Hallo Heinz,

guter Punkt, war mir gar nicht bewusst, dass es auch spezielle ETF mit betont kurzer Duration gibt.

Im Hinblick auf evtl. steigende Zinsen in der Zukunft und die dementsprechenden Auswirkungen auf Anleihen ein interessantes Thema.

Ich werd mich da auch mal reinfuchsen und einen eigenen Beitrag dazu schreiben.

Danke für die Anregung 🙂

Viele Grüße

Alex

Guter Artikel, und wieder was dazugelernt. Eine Frage hätte ich dann aber doch. Wie will man die Wahrscheinlichkeitsverteilung einer Aktie berechnen, wo doch tausende Ereignisse, die so von den Menschen produziert werden, Einfluss haben?

Bei einem Roulette oder Würfel ist das einfach und logisch. Aber bei einer so komplexen Sache wie der Börse?

Hallo Uli,

bei Aktien ist es wieder etwas komplizierter aber vom Prinzip her doch gleich.

Eine Möglichkeit besteht z.B. eine Art Entscheidungsbaum für kleinste Zeiteinheiten zu bauen.

Man tut quasi so, als würde man jede Nanosekunde eine Münze werfen, ob die Aktie steigt oder fällt. Diesen Entscheidungsbaum über einen bestimmten Zeitraum kann man dann mathematisch zusammenfassen.

Ich werde dazu nochmal einen ausführlichen Beitrag schreiben.

Viele Grüße

Alex