Risiko ist Böse.

Von Kindes Beinen an bekommen wir das eingetrichtert. Das ist sehr schade, denn ohne Risiko geht es schlicht nicht im Leben und die richtige Form von Risiko kann uns sogar dabei helfen finanziell unabhängig zu werden.

Denn der Trick an der Börse ist:

Um Rendite zu bekommen muss man kalkulierte Risiken eingehen. Aber was ist Risiko überhaupt?

In diesem Beitrag sehen wir beide uns einmal genauer an was dieser scheinbar abstrakte Begriff für uns Investoren denn eigentlich bedeutet.

Inhalt

Was schwankt muss sich für uns besser rentieren

Ich will auch gar nicht erst lang um den heißen Brei herumreden, springen wir also sofort zu den interessanten Stellen.

Dazu überlegen wir uns ein einfaches Beispiel, anhand dessen die Natur des Risikos ziemlich schnell begreifbar wird.

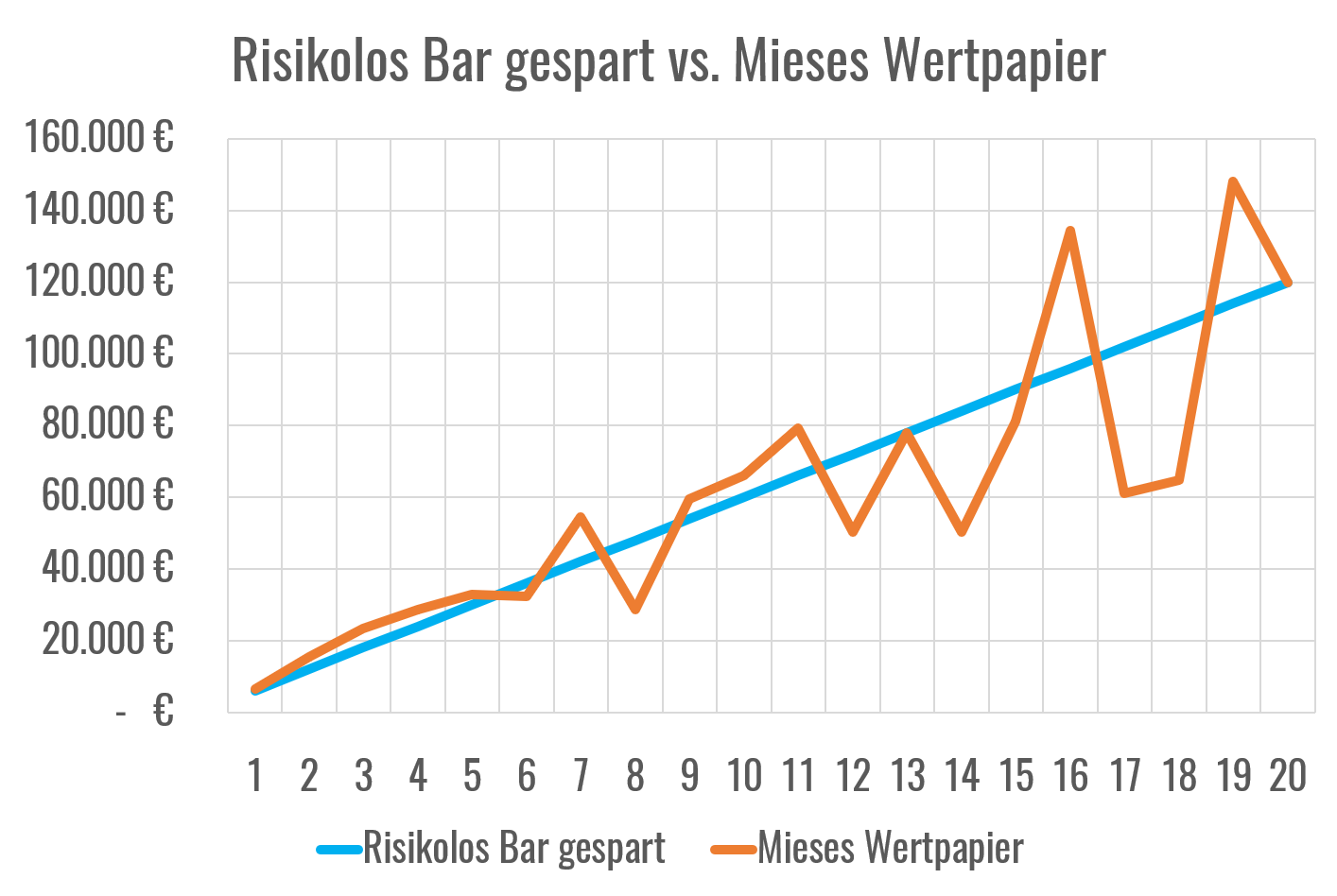

Stellen wir uns zuerst einen ultravorsichtigen Sparer vor, der 20 Jahre lang monatlich 500€ zur Seite legt. Weil er ja eben so vorsichtig ist, sind ihm sogar Banken zu riskant und deswegen bunkert er die Kohle unter seinem Sofa (wieso ist es sonst eigentlich immer die Matratze?). Daher kassiert er auch keine Zinsen für sein Gespartes.

Gehen wir einfach mal davon aus, dass das Geld zinslos unter dem Sofa wirklich absolut sicher ist. Dann sieht seine Vermögensentwicklung folgendermaßen aus:

Schön gerade, planbar und stetig geht es bergauf. Richtig reich geworden ist unser Sparer nicht aber immerhin hat er nun ein solides finanzielles Polster. Dieses Szenario war wie gesagt risikolos. Wir wissen zu jedem Zeitpunkt was als nächstes kommt und wie viel wir wann haben werden.

Stellen wir uns nun ein zweites Szenario vor:

Diesmal legt unser Sparer seine Monetos nicht brav unter sein Sofa sondern investiert sie als monatliche Zahlung in ein mittelmäßiges und viel zu teures Finanzprodukt der Bank seiner Wahl. Dieses beinhaltet leider auch ein paar lausige Wertpapiere.

Daher weist ihn sein Bankberater darauf hin, dass seine Anlage im Zeitverlauf schwanken kann. Unser ehemaliger Sparer willigt ein und verwandelt sich in einen fremdbestimmten Investor.

Wir können sehen, dass er am Ende genauso viel Vermögen hat, wie wenn er sein Geld einfach nur in der Couch gehortet hätte. Sind diese beiden Szenarien also gleichwertig, ich meine schließlich hat er beides Mal gleich viel Vermögen am Ende?

Natürlich nicht Dummbatz!

wirst du wahrscheinlich gerade auf der anderen Seite des Bildschirms genervt rufen. Ich kann es praktisch bis hier hören.

Die Szenarien sind natürlich nicht gleichwertig, denn im zweiten Fall muss eine Schwankung des Vermögens erduldet werden. Unser fremdbestimmter Investor hat also auch mal zwischenzeitliche Rückschläge zu verkraften.

Der gesunde Menschenverstand sagt uns, dass er mehr bekommen sollte als jemand, der sein Geld sicher daheim unter dem Popo parkt und keine Schwankungen unterwegs durchmacht.

Da ist es wieder, dieses urtümliche Naturgesetz an der Börse:

Rendite = Risiko

Ist ja auch klar, oder?

Jetzt kommt’s aber:

Der Umkehrschluss gilt nicht unbedingt!

Stelle sicher, dass du für dein Risiko auch entlohnt wirst

Was heißt das?

Ganz einfach:

Du kannst nicht einfach blind Risiko ins Depot schaufeln und dann erwarten, dass du automatisch angemessen viel Rendite erwirtschaftest.

Warum? Nun, weil man manche Risiken vermeiden kann und manche eben nicht. Einfach gesagt, müssen wir zusehen, dass wir unnötige Risiken vermeiden und nur die eingehen, die wirklich unvermeidbar sind.

Das klingt jetzt wie eine komplexe akademische Aufgabe aber keine Panik, es ist super simpel dafür zu sorgen, dass du adäquat für dein Risiko bezahlt wirst:

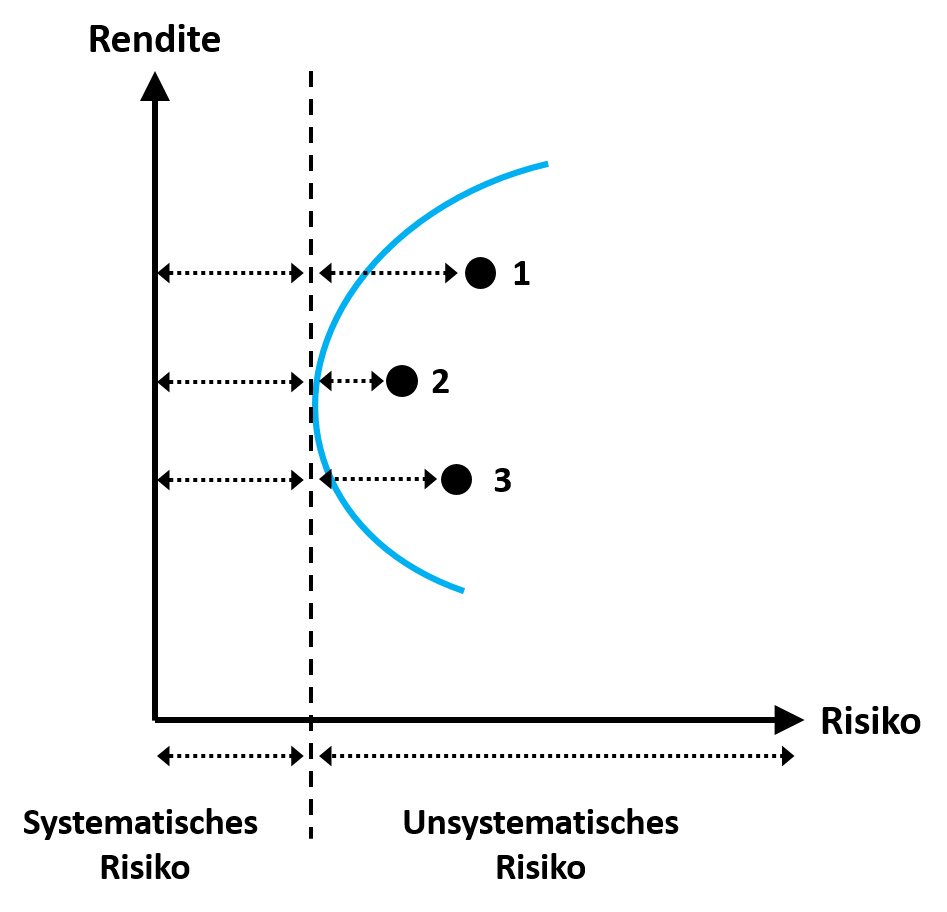

Sieh dir dazu einmal folgende Grafik an:

An der waagerechten Achse sehen wir das Risiko oder die Schwankungen und an der senkrechten Achse die Rendite.

In diesem Diagramm könnte man jetzt alle existierenden Aktien der Welt eintragen und sehen in welchem Zusammenhang Rendite und Risiko stehen. Ich hab mal exemplarisch drei Aktien als Punkte eingetragen. Zusätzlich ist hier auch noch eine Kurve eingezeichnet.

Die Kurve zeigt alle möglichen Portfolios in diesem bestimmten Anlageuniversum, also alle möglichen Kombinationen aus den verfügbaren Aktien.

Die nobelpreisgekrönte Portfoliotheorie von Markowitz zeigt unter anderem, dass Einzelaktien immer rechts von dieser Kurve aller möglichen Portfolios liegen. Ich werde mathematisch da jetzt nicht darauf eingehen, weil es sonst den Rahmen sprengt, daher bitte ich dich mir zu vertrauen, dass dem wirklich immer so ist.

Wenn du dich aber selbst überzeugen möchtest und dich der quantitative Hintergrund interessieren sollte, hier ein Link zum Originalpaper von Markowitz.

Also, das Ganze bedeutet, dass auf diesem effizienten Rand das Verhältnis von Rendite zu Risiko besser ist als bei den Einzelaktien. Anders gesagt, mehr Rendite bei weniger Risiko.

Ok, ein langer Vorlauf aber jetzt können wir uns das Risko der einzelnen Aktien mal genauer ansehen:

Das Gesamtrisko lässt sich aufteilen in ein sogenanntes systematisches Risiko und in ein unsystematisches Risiko.

Wie die Bezeichnungen schon implizieren, betrifft das systematische Risiko alle Aktien gleichermaßen. Ein Beispiel wäre eine Wirtschaftskrise oder ein heftiger Terroranschlag.

Das unsystematische Risiko hingegen ist immer unternehmensspezifisch und betrifft eben nicht alle gleichermaßen.

So ist das unsystematische Risiko von einem Nahrungsmittelkonzern ein anderes als das eines IT-Unternehmens. Beide reagieren ähnlich auf ein globales Ereignis wie den 11. September, also auf systematische Risiken aber unterschiedlich auf beispielsweise den Zuckerpreis oder die Digitalisierung des Mittelstandes in Deutschland.

Der Trick an der ganzen Sache ist, dass man durch Diversifikation das unsystematische Risiko nahezu eliminieren kann.

Ja, richtig gehört!

Mehr Rendite bei gleichem Risiko! Wo gibt’s denn sowas an den Kapitalmärkten? Tatsächlich ist der Diversifikationseffekt sowas wie der einzige Free-Lunch den es an der Börse abzugreifen gibt.

Dadurch stellen wir sicher, dass wir die bestmöglichste Bezahlung für unser eingegangenes Gesamtrisiko bekommen. Ich weiß ja nicht wie dir es geht aber ich will nur Risiken eingehen, wenn ich dafür auch bestmöglichst bezahlt werde.

Niemand will sich verar***** lassen.

Ich erwarte angemessen entlohnt zu werden, wenn ich mich aus der Deckung wage. Bei Einzelaktien ist die Bezahlung somit erwiesenermaßen weniger fair als beim Halten eines Portfolios.

Wozu also Zeit damit verschwenden?

Ist Risiko bzw. Volatilität das Maß aller Dinge?

Auf den Kapitalmärkten wird Risiko als Volatilität bezeichnet. In diesem Kontext bedeutet Risiko nichts anderes als die Spannbreite der möglichen Ausgänge für ein Wertpapier nach einem bestimmten Zeitraum.

In der Statistik nennt man das eigentlich Standardabweichung, wir Finance-Leute sagen aber Volatilität weil es cooler klingt.

Grundsätzlich ist Risiko alleine aber nicht das Maß aller Dinge. Vielmehr ist das Verhältnis von Rendite (genauer die Überrendite im Vergleich zu einer risikolosen Anlage) zu Risiko interessant. Dieses Verhältnis versuchen wir möglichst groß werden zu lassen, indem wir möglichst viel Rendite bei möglichst wenig Risiko erzielen wollen.

Dieses Verhältnis nennt sich Sharpe-Ratio und ist eine sehr wichtige Kennzahl auf den Finanzmärkten.

Ich werde darauf nochmal in einem separaten Beitrag genauer eingehen, an dieser Stelle ist es für uns einfach wichtig festzuhalten, dass Risiko alleine als Kennzahl nicht ausreicht.

Was ist Risiko, dass es uns Menschen so ängstigt?

Wenn wir uns so dermaßen davor fürchten auch nur kleinste Risiken einzugehen, dann tendieren wir bei der Vermeidung ein System an die Grenzen zu dehnen und womöglich kaputt zu machen.

Ja, mit System meine ich unser Finanzsystem.

Stell dir mal folgenden Dialog vor:

“Warum dürfen Banken eigentlich nicht mehr pleite gehen? Sind doch ganz normale Unternehmen oder nicht?”

“Weil es ein Risiko für unser Wirtschaft wäre. Die Konjunktur würde einbrechen, die Folgen wären nicht gut für unsere Gesellschaft.”

“Aber ist es nicht schlecht für die betriebswirtschaftliche Disziplin bei Banken, wenn wir sie immer wieder herausboxen?”

“Schon aber wie gesagt, das Risiko wäre zu hoch. Wir wollen ein Schwanken der Wirtschaftsleistung vermeiden. Kapitalismus muss auch mal gezügelt werden.”

“Wenn die Banken nichts riskieren weil man sie im Fall der Fälle wieder raushaut aber alles behalten dürfen, wenn es gut läuft, dann ist das doch kein Kapitalismus oder nicht? Dann wird sich die ganze Chose doch in regelmäßigen Abständen wiederholen. Wer nicht pleite gehen kann lernt doch nix dazu.”

“Kein Problem, wir greifen dann einfach wieder ein und werden Risiken um jeden Preis eliminieren.”

“Aber das kostet uns Bürger Milliarden! Jedes Mal für ein kurzes Strohfeuer des Aufatmens. Das ist Irrsinn.”

“Nein, das ist Kapitalismus ohne Risiken für die Gesellschaft :)”

“…”

Was ist Risiko nicht?

Risiko ist nicht dein Feind!

Besondere wir Deutschen haben ein fast schon gestörtes Verhältnis zum Risiko. Risiko? Vermeiden, versichern verurteilen! Egal um welchen Preis.

Dabei haben wir doch weiter oben gesehen:

Ohne Risiko gibt es auch keine Rendite.

Risiko wird oft missverstanden als die Möglichkeit eines Totalverlustes. Das stimmt so nicht ganz!

Risiko bezeichnet vielmehr die Möglichkeit der Schwankung des Vermögens. Der Totalverlust ist lediglich die ungünstigste aller Möglichkeiten. Ein Totalverlust ist also nur EIN möglicher Ausgang neben einer überwältigenden Menge an anderen Möglichkeiten was passieren kann.

Der Ursache für diese verzerrte Wahrnehmung ist ein kognitiver Bias. Das ist Akademikerkauderwelsch für Denkfehler. Es gibt einen ganzen Haufen davon aber auf unsere Frage “Was ist Risiko?” ist der Overestimation Bias besonders interessant. In der Kurzform besagt dieser, dass wir das Eintreten von extremen Ausgängen (negative aber auch positive) eines zufälligen Spiels (Börse, Roulette, Leben) auch bei tatsächlich geringen Wahrscheinlichkeiten subjektiv systematisch überschätzen.

Auf gut Deutsch: Wir sind alle von Natur aus etwas zu fokussiert auf eindeutige aber unwahrscheinliche Ausgänge und neigen dazu erst einmal die Extreme zu sehen und deren Eintreten sofort zu überschätzen. Das liest sich schon irrational wenn du mich fragst. Offenbar war diese Eigenschaft aber während der Evolution von Vorteil und hat sich im Menschen manifestiert.

Nun ist unsere moderne Welt aber nicht mehr das nackte Überleben in Wald und Savanne, sondern das kooperierende Miteinander im Großstadtdschungel. Besonders für den Erfolg an der Börse müssen wir uns also wieder etwas anpassen und uns den Eigenschaften unserer Psyche bewusst sein.

Natürlich ist es auch heute noch sinnvoll sich einen Worst-Case vorzustellen aber wenn wir darüber hinweg vergessen die positiven Möglichkeiten mit zu betrachten, dann würden wir bereits wieder irrational handeln. Langfristig würde das uns auch von positiven Erwartungswerten im Leben fernhalten.

Das willst du sicher nicht.

Risiko ist das Salz in der Suppe des Lebens

In meinem Beitrag zum Erwartungswert habe ich über diesen Aspekt bereits schon einmal etwas philosophiert. Risiko ist weit mehr als nur die schnöde Schwankung in deinem Wertpapierportfolio.

Es ist ein fundamentaler Bestandteil des Universums. Es ist ist der Motor unseres Daseins. Es ist die Essenz des Lebens.

Woah.

Alles was du tust, getan hast und jemals tun wirst, ja deinen bloße Existenz, ist eine Schwankung im Universum.

Deine Existenz ist probabilistisch, also lerne das zu akzeptieren und, wichtiger noch, auch so zu denken:

Es gibt keine absolute Gewissheit im Leben.

100% Sicherheit bzw. 0% Risiko existiert nicht. Es gibt lediglich Annäherungen in diese Richtung. Bankguthaben sind beispielsweise vielleicht zu 95% sicher aber niemals zu 100%, auch wenn man uns das gerne glauben machen möchte.

Nur ein Sith kennt nichts als Extreme.

– Obi Wan Kenobi

Lerne in Wahrscheinlichkeiten zu denken, denn dein Leben ist ein einziger gigantischer Wahrscheinlichkeitsbaum.

Zusammenfassung

Auf die Frage “Was ist Risiko?” haben wir in diesem Beitrag Antworten aus drei verschiedenen Perspektiven erhalten.

Also, drei Antworten auf die Frage “Was ist Risiko?”:

- Die Antwort eines Wirtschaftswissenschaftlers: Etwas das man eingehen muss um etwas mehr, d.h. Rendite, bekommen zu können. Wichtig ist darauf zu achten, dass man für sein Risiko auch angemessen bezahlt wird

- Die Antwort eines Psychologen: Risiko ist nicht einfach die Möglichkeit eines Totalverlustes sondern vielmehr Schwankung von etwas das man hat. Der totale Verlust ist dabei nur eine Möglichkeit von vielen, wird aber aufgrund unserer Wahrnehmung als überproportional wahrscheinlich eingestuft und trübt unseren Blick auf die wahre Natur der Sache.

- Die Antwort eines Philosophen: Das ganze Leben ist ein einziges Risiko. Machen wir uns also mal nicht gleich nass.

Was ist Risiko? Alles.

Wahrscheinlichkeiten umfassen die elementarsten Vorgänge im Universum, es kann also nicht schaden ein Gefühl dafür zu bekommen.

Mein Net Worth im April 2022:

253.000 €

Melde dich jetzt für meinen kostenlosen Newsletter Homemade Finance Insider an (1-2 E-Mails pro Woche) und erhalte neben exklusiven Content und Tools sofort Zugriff auf meinen detaillierten Net Worth Report (PDF) für März 2022. Du erhältst Einblick darüber, wie sich mein Net Worth zusammensetzt, wie mein Wertpapierportfolio aufgebaut ist, dessen Performance sowie die ETF die ich aktuell bespare. Kurzum: The good stuff! 🙂

Ein großartiger Beitrag.

In Deutschland haben wir eine extrem risikoaverse Gesellschaft.

Niemand möchte ein Risiko eingehen, den normalen Karriereweg verlassen oder andere “verrückte” Dinge machen.

So versichern wir uns gegen jedes mögliche Risiko und haben kaum noch die finanzielle Flexibilität auf Ereignisse reagieren zu können.

Schöne Grüße

Dominik

Risiko ist Böse

Risiko ist Börse

Börse ist Risiko

Ein sehr schöner Artikel, aber was mir noch fehlt ist die Unterscheidung zwischen Risiko und Volatilität. Für den aktiven Trader mögen die Begriffe äquivalent sein, aber für den Buy-and-Hold-Anleger sind sie es nicht.

Wie hoch ist denn das Risiko, dass meine Aktien in 25 Jahren schlechter performt haben als ein Bankkonto? Die Vola war vielleicht hoch, aber das Risiko ist wohl deutlich geringer als das, dass ich schon vorher ans Geld musste weil ich es versäumt habe eine ordentliche BU abzuschließen.

Markowitz kann die Vola meines Portfolios reduzieren (im besten Fall), aber was ist mit dem Risiko dass die negativen Korrelationen, die das möglich machen, bei der nächsten Krise alle bei +1 sind?

Ein Verkleinern der Volatitlität ist nicht zwangsläufig ein Verkleinern des Risikos. Das gilt für den Portfolio-Optimierer wie für den Sparbuch-Sparer. Die Kernaussage “Aktien und Diversifizieren” gilt damit natürlich erst recht.

Hi Alex,

Super Artikel – habe ihn mit Interesse gelesen und folge Deinem Blog überhaupt gern!

Da es dazupasst, möchte ich auf folgenden jüngst veröffentlichten Artikel zum Thema Risk/Return hinweisen: https://meinefinanziellefreiheit.com/2016/12/22/wer-wagt-gewinnt/

Was meinst Du?

Viele Grüße und schöne Feiertage,

FF

Ich denke wir beide haben da eine sehr ähnliche Einstellung 🙂

Risiko ist nun mal Teil des Lebens. Ich finde die Aufgabe des Menschen ist nicht Risiko zu vermeiden, sondern damit Leben zu lernen. Wenn ich nur müde mit den Schultern zucken kann, weil im Zuge der neuesten Finanzkrise sich mein Depotwert über Nacht halbiert hat, ich aber weiß, das ich alles richtig gemacht hatte mit den Informationen die ich hatte, dann habe ich meine Idealvorstellung von meiner Risikotoleranz erreicht.

Ob ich es bis dahin schaffe ist eine andere Geschichte.