Der Begriff “Indikator”, wie ich ihn hier für die Finanzielle Unabhängigkeit verwende, kommt aus der Technik und gibt nicht den exakt gemessenen Wert einer Variablen wieder, sondern vielmehr einen allgemeineren Bereich, in dem sich der Messwert bewegt.

Jeder kennt wahrscheinlich einen Batterieindikator: So ein Teil an den teureren Batterien, wo man an bestimmten Punkten der Batterie draufdrücken kann, bis einem die Pfoten wehtun und anschließend kann man anhand der Farbe des Indikators erkennen, ob die Batterie leer, halbvoll oder voll ist. Eine ähnliche Funktion hat der sogenannte “Finanzielle Unabhängigkeit Indikator” oder FUI. Dieser sagt aus, wie unabhängig du geldtechnisch ungefähr bist.

Warum die Betonung auf ungefähr, fragst du dich? Nun, das Messen von Finanzieller Unabhängigkeit ist leider nicht immer eine ganz so exakte Wissenschaft, wie man es gern hätte. Aber dazu später mehr.

Inhalt

Die Finanzielle Unabhängigkeit hier auf Homemade Finance

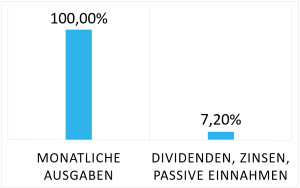

Du hast sicher schon die Grafik neben/ unter diesem Post hier bemerkt. Die zwei Balken sagen etwas über den Grad der Finanziellen Unabhängigkeit aus. Links siehst du meine monatlichen Ausgaben, immer 100% (die Ausgaben sind praktisch der Maßstab, anhand dessen wir die Einnahmen bewerten) und rechts wieviel Prozent von meinen Ausgaben durch Zinsen, Dividenden und andere passive Einnahmen gedeckt werden.

Wenn du den Blog im Laufe der Zeit öfter mal besuchst, wirst du sehen können, wie der rechte Balken den Linken langsam, aber immer schneller einholt. Sobald 100% erreicht sind, ist eine Finanzielle Unabhängigkeit gegeben. Super!

Was zählt zu den passiven Einnahmen?

Doch was zählt man nun alles zu den Einnahmen auf der rechten Seite? Natürlich alle Geldströme, welche sich in regelmäßigen Abständen von selbst auf den Weg zu deinem Konto machen. Also Zinsen, Dividenden, Mieteinnahmen und sonstige Ausschüttungen.

Aber was ist mit anderen, nicht derart mehr oder weniger planbaren Geldanlagen? Wie beispielsweise Wertzuwächse bei einer Immobilie, Kursgewinne bei einer Aktie oder einem thesaurierenden ETF? Oder eben ganz allgemein, Buchgewinne?

Nun, theoretisch kannst du bei solchen Anlagen eine Auszahlung auch selbst erzeugen. Einfach Stück für Stück verkaufen. Was bei einer Immobilie vielleicht nicht jedem möglich ist, stellt bei einem Aktienportfolio hingegen kein Problem dar. Du kannst es nach und nach auflösen und so einen Geldstrom erzeugen. Technisch ist das kein Unterschied zu einer ausschüttenden Anlage, von steuerlichen Implikationen mal abgesehen.

Die Krux mit den Buchgewinnen

Aber wie sollen Buchgewinne nun in den FUI mit einfließen? Hierbei gibt es mehrere Möglichkeiten:

- Gar nicht, nur Zinsen und Dividenden werden berücksichtigt

- Durchschnitt aus Dividenden und Kursgewinnen der letzten x Jahre

- Tagesaktuelle Bewertung der Buchgewinne/ -verluste des Portfolios

Die erste Möglichkeit ist pessimistisch, denn oft sind gerade die Kursgewinne das Schöne am Aktienmarkt und die werden so gar nicht berücksichtigt. Der FUI würde schlechter aussehen als er es tatsächlich wäre. Ein extremes Beispiel hierbei wäre Apple. Über eine lange Zeit hinweg gab es keine Dividenden. Ein alleiniges Investment hätte den FUI also Null werden lassen. Auch wenn die Kurse sich mehr als verx-facht haben.

Ich wage daher zu behaupten: Wenn ich in den vergangenen 25 Jahren Apple Aktien gehalten hätte, würde ich mich schon länger als finanziell durchaus unabhängig betrachten, auch wenn der FUI das vielleicht nicht unbedingt wiederspiegelt. Du siehst also, Kursgewinne aus dem FUI auszuschließen ist keine gute Idee.

Bei der zweiten Möglichkeit nimmt man vereinfachend an, dass das Geld, welches man beispielsweise in Aktien investiert hat, sich im Durchschnitt mit 4% (das ist nur ein Beispiel) verzinst und daher jeder Euro, den ich in diesen Bereich investiere, dies im langen Schnitt auch abwirft. Punkt.

Soweit schön und gut. Das stimmt im langfristigen Schnitt vielleicht sogar halbwegs, aber was passiert während der nächsten Krise – und diese kommt bekanntlich bestimmt, wie du in meinem Artikel dazu lesen kannst? Dein Portfolio hat wieder um 50%, wenn nicht 60% abgekackt und Dividenden kann man sich momentan auch abschminken, aber laut FUI ist alles in Butter. Das ist irgendwie auch nicht das Gelbe vom Ei. Auch wenn drei Jahre später alle Kursverluste womöglich schon wieder wettgemacht sind.

Die dritte Möglichkeit wäre es, das eigene Vermögen tagesaktuell zu bewerten. Anstrengend. Furchtbar anstrengend. Ich habe weder Zeit noch Lust, mich jeden Tag mit meinem Depot zu beschäftigen und es immer wieder aufs neue zu bewerten, nur um zu wissen ob mein FUI 5% nach oben oder nach unten schwankt. Du wahrscheinlich auch nicht, nehme ich an. Meine Philosophie ist vielmehr: ich habe mein Portfolio, das mir langfristig ein zweites Standbein (Einkünfte aus Kapitalvermögen) neben meinen Einkünften aus nichtselbständiger Arbeit schafft und das versuche ich so gut es geht fett zu füttern.

Sprich, ich will meine produktive Zeit hauptsächlich damit verbringen, Geld für mein Portfolio zu erarbeiten, anstatt über mein Portfolio per se nachzudenken. Natürlich könnte man auch seltener Bewerten, und trotzdem bedeutet dies einen gewissen Zeitaufwand, den ich lieber anderweitig investiere.

Und wie handhabe ich Buchgewinne nun?

Momentan benutze ich die erste Möglichkeit, um meinen FUI zu berechnen. Daher ich zähle nur Zinsen und Dividenden hinzu, keine Buchgewinne.

Aber da, so muss ich doch zugeben, ist das letzte Wort noch lange nicht gesprochen und sobald ich mir ein paar weitere Gedanken zurechtgelegt habe, gibt es zu dem Thema ein Update. Tendenziell bevorzuge ich nämlich den zweiten Ansatz, eben weil Buchgewinne je nach Anlageform einen wichtigen Teil zur Rendite beitragen.

Fazit

Wie du siehst, ist es gar nicht so trivial die eigene Finanzielle Unabhängigkeit auf den Cent genau zu messen. Das muss es auch nicht, denn du sollst natürlich nicht sofort in der Arbeit den Stift fallen lassen und aus dem Büro tanzen, nur, weil dein FUI mal die 100% Hürde knackt. Das ist ein prima Meilenstein. Denn das bedeutet nämlich, dass du im Großen und Ganzen finanziell ein freier Mensch bist, aber es heißt nicht, dass deine Reise zu Ende ist.

Denn du musst dir noch ein paar Gedanken machen, wie du aus deinem Vermögen regelmäßig Geld entnehmen kannst, um dein Einkommen aus nichtselbständiger Arbeit zu ersetzen. Und weiterhin musst du dir auch überlegen, wie du Schwankungen in deinem Portfolio etwas glättest bzw. damit umgehst.

Aber sobald du mal an diesem Punkt angekommen bist, sind das mit Sicherheit die angenehmeren Probleme im Leben. Eines ist jedoch bereits jetzt klar, ich helfe dir dabei und begleite dich mit meinen Beiträgen auf deiner persönlichen Reise in die Finanzielle Unabhängigkeit.

Das richtig Buchgewinne lasse ich auch immer weg.Da kann man sich nichts von kaufen.Ich habe mein Gehalt und davon sind dann von xx% durch Dividende,Pacht,… gedeckt.Als Grafik halt, schwankt jeden Monat.Aber nur die Ausgaben das würde noch besser aussehen. So nun schmiere ich dir mal Honig ums Maul 😉 mir gefällt echt wie locker flockig und kurz du das schreibst.Muss oft schmunzeln.Beste grüße vom Namensvetter.

Hallo Alex,

freut mich sehr, wenn dir gefällt was du hier so findest. Finde deinen Namen übrigens echt dufte 😉

Schön, dass du hier bist!

Viele Grüße

Alex

Eine sehr gute Erklärung. Sicherlich haben sich schon einige gefragt, wie dies tatsächlich zu messen ist. Daher eine sehr gute Hilfe.

Hallo Thomas,

danke, freut mich, dass du den Beitrag nützlich findest 🙂

Viele Grüße

Alex