Smart Beta ETF, manchmal auch als Faktor ETF bezeichnet, sind momentan ein richtig heißer Trend und sorgen für einen sehr großen Teil der Mittelzuflüsse in der Branche.

Der Haken daran ist:

Sie machen das sowieso schon unübersichtliche Angebot an ETF für Privatanleger noch verwirrender. Zeit also einen prüfenden Blick auf diese nicht immer so schlauen und manchmal sogar richtig dummen Teile zu werfen.

Inhalt

- 1 Was ist ein Smart Beta ETF überhaupt?

- 2 Welche Arten von Smart Beta ETF gibt es? Ein Überblick.

- 3 Mein Dreifaltigkeitsmantra: Diversifiziert, Kostengünstig, Kontinuierlich

- 4 Sind Faktor ETF breit diversifizierte Fonds?

- 5 Ist ein Smart Beta ETF kostengünstig?

- 6 Haben Smart Beta ETF eine höhere Rendite als normale ETF?

- 7 Und was bedeutet das?

- 8 Kontinuität ist King

- 9 Meine Meinung dazu

Was ist ein Smart Beta ETF überhaupt?

Faktor ETF unterscheiden sich auf den ersten Blick nicht besonders von anderen handelsüblichen ETF, sprich man kann sie ganz normal kaufen oder verkaufen. Es gibt nachvollziehbare Regeln, aus was dieser Fonds sich zusammensetzt und wie dieser angepasst wird.

Der Unterschied besteht darin, dass klassische ETF sich auf dir wahrscheinlich schon bekannte Indizes beziehen. Meistens die größten X Unternehmen aus Region Y gewichtet nach Marktkapitalisierung. Sowas in der Art.

Einem Smart Beta ETF hingegen liegt eine Art mechanische Handelsregel zugrunde. Beispielsweise die 10 Unternehmen mit der größten Dividendenrendite im DAX.

Oder alle Unternehmen des S&P 500 aber alle gleich gewichtet (statt nach Marktkapitalisierung).

Oder die 50 größten Valueunternehmen des MSCI World.

Oder die 50 größten Growthunternehmen des MSCI World.

Oder, oder, oder.

Die Vielfalt ist schier gigantisch.

Aber genau wie vorm Marmeladenregal ist man von der Auswahl teilweise so erschlagen, dass man gar nicht weiß was man nun nehmen soll.

Was tun?

Welche Arten von Smart Beta ETF gibt es? Ein Überblick.

Da Smart Beta ETF so vielfältig sind, ist es nicht ganz leicht sie zu sortieren, dennoch lassen sich grob ein paar Kategorien identifizieren:

Value: Dieser Ansatz präferiert solide sowie wertbeständige Aktien und unterstellt diesen auf lange Sicht eine Outperformance.

Growth: Hierbei wird den Papieren wachstumsstarker, damit meist auch kleinerer, Unternehmen der Vorzug gegeben.

Equal-Weight: Für diese Art von Faktor ETF werden die Indexbestandteile nicht nach Marktkapitalisierung gewichtet sondern alle gleich. Von Zeit zu Zeit, oft einmal pro Jahr oder Halbjahr, werden die Positionen wieder auf die gleiche Größe rasiert.

Momentum: Aktien die in der letzten Zeit gut gelaufen sind wird unterstellt auch in der nächsten Zeit überdurchschnittlich zu laufen.

Dividenden: In letzter Zeit immer mehr in Mode gekommen sind Dividendenstrategien. Hier wird davon ausgegangen, dass Unternehmen mit einer langen soliden Dividendenhistorie den Marktdurchschnitt knacken.

Low/Minimum Volatility: Meist ein großer bekannter Index in der Warmduschervariante. Durch den Verzicht auf die Bestandteile mit der größten Schwankung soll am Ende etwas Risikoärmeres für den Anleger herauskommen.

Diese grobe Klassifikation sollte vorerst genügen, man könnte hier aber natürlich auch beliebig tief ins Detail gehen.

Ok, wie geht’s jetzt weiter?

Mein Dreifaltigkeitsmantra: Diversifiziert, Kostengünstig, Kontinuierlich

Eigentlich ist es an der Börse ganz einfach:

Man hält sich schlicht an das, was die Wissenschaft uns sagt und setzt das dann konsequent um.

Nur ist eben das, was die wissenschaftlichen Fakten uns sagen, so dermaßen banal und schlicht, dass wir es teilweise gar nicht wahrhaben wollen.

Die Kapitalmärkte müssen doch kompliziert sein! Da sind schließlich lauter kluge Brains unterwegs.

Nichts könnte meiner Meinung nach weniger zutreffen als das. Geld anlegen ist simpel. Man kann und muss eben nur die folgenden drei Grundsätze befolgen und fertig ist die Laube:

1. Diversifiziert

2. Kostengünstig

3. Kontinuierlich

Wenn diese drei Punkt gleichzeitig erfüllt sind, dann hat man alles getan was notwendig ist, um sich aus statistischer Sicht das beste Blatt im Spiel an der Börse zusammenzustellen.

Und genau daran möchte ich auch Smart Beta ETF auch messen.

Sind Faktor ETF breit diversifizierte Fonds?

Nun, das kommt darauf an.

Wie eingangs schon erwähnt, Smart Beta ETF gibt es in unglaublich vielen verschiedenen Variationen und für sehr verschiedene Themen auf die sie sich beziehen können.

Daher ist es nicht seriös möglich eine generelle Aussage hinsichtlich der Diversifikation bzw. Marktbreite zu treffen.

Daher muss ich mich hier auf ein paar Regeln festlegen, ab wann ich einen Fonds als ausreichend diversifiziert bezeichnen würde.

Über diese Definition kann man sich sicherlich trefflich streiten und ich fordere dich auf mich kritisch zu hinterfragen. Vergiss also nicht einen Kommentar nach der Lektüre dieses Artikels dazulassen.

Ok, um einen Index also als diversifiziert bezeichnen zu können müssen in meinen Augen folgende Bedingungen erfüllt sein:

1. Es sollten wenigstens 500 Werte vertreten sein.

Diese Zahl ist zugegeben relativ willkürlich von mir gewählt aber eben auch nur relativ:

Wie manche vielleicht schon mal gehört haben ist der Zugewinn an Diversifikation mit der zweiten Aktie am größten, mit der dritten Aktie etwas kleiner, mit der vierten Aktie nochmal etwas kleiner und so weiter und so fort.

Es hält sich auch hartnäckig der Glaube mit 30 Aktien im Portfolio hätte man die Diversifikation schon ausreichend ausgeschöpft aber das sehe ich nicht so. Der Zugewinn an Diversifikation ist vielleicht pro Aktie nicht mehr so groß aber er ist positiv. Daher sollte man dahingehend mitnehmen was geht.

500 habe ich deswegen als Orientierungshilfe gewählt, weil es die kleinste Größe eines ETF in meinem Portfolio ist (S&P 500). Jetzt bin ich sicher nicht das Maß aller Dinge aber unter den gängigen, für einen ETF geeigneten, Indizes ist das nun mal der Kleinste.

10, 20, oder auch 30 Werte sind einfach zu wenig. Ja, ich sehe dich an DAX!

Gleichzeitig hat man bei dieser Zahl zwangsläufig nicht nur Dickschiffe wie Apple oder Bayer mit im Boot, sondern auch normal große Unternehmen. Man diversifiziert also automatisch zumindest auch ein Stück weit hinsichtlich der Unternehmensgröße.

Weiterhin ist bei einer so großen Zahl auch eine gewisse geographische Diversifikation gegeben, denn viele Unternehmen aus den Industrienationen erwirtschaften auch Gewinne in Schwellenländern.

Daher ist die Zahl der Unternehmen tatsächlich wenigstens ein Stück weit ein Gradmesser für Diversifikation unter mehreren Gesichtspunkten und kann uns somit als Daumenregel dienen.

2. Der Index darf sich nicht nur an bestimmten Sektoren orientieren

Es dürfte auch klar sein, dass ein Sektor die anderen nicht massiv dominieren sollte. 500 Aktien im Immobilienbereich würde ich beispielsweise sicher nicht als diversifiziert bezeichnen.

In der Praxis bedeutet das meistens, den Sektor Finanzdienstleistungen im Auge zu haben, da dieser in vielen Indizes stark dominiert.

Wenn diese beiden Bedingung zusammen zumindest halbwegs erfüllt sind (ob du es glaubst oder nicht, die Geldanlage an der Börse ist keine exakte Wissenschaft), dann ist auch ein ETF auf diesen Index aus Sicht der Diversifikation geeignet.

Um jetzt wieder zurück zu unseren Faktor ETF zu kommen:

Da diese so unterschiedlich sind musst du kritisch hinterfragen ob er wirklich ausreichend marktbreit ist.

Ein S&P 500 Equal Weight kann man sicherlich als ordentlich diversifiziert betrachten. Einen Faktor ETF auf den DivDAX mit 15 Werten wohl eher nicht.

Ist ein Smart Beta ETF kostengünstig?

Hier kommen wir den eigentlichen Nachteilen bereits ein Stückchen näher. Ich habe hier eine Übersicht mit einigen Faktor ETF auf den S&P 500 aufgelistet:

| Strategie | Fonds | TER |

|---|---|---|

| Standard | SPDR S&P 500 | 0,09% |

| Value | iShares S&P 500 Value | 0,18% |

| Growth | iShares S&P 500 Growth | 0,18% |

| Equal Weight | Guggenheim S&P 500 EW | 0,40% |

| Momentum | iShares Edge MSCI USA Momentum | 0,15% |

| Dividenden | ProShares S&P 500 Dividend Aristocrats | 0,35% |

| Low Volatility | Powershares S&P 500 Low Vola | 0,25% |

Für die Momentumstrategie habe ich keinen relevanten ETF für den S&P 500 finden können, daher musste ich hier auf den MSCI USA ausweichen. Dieser Index ist in der Grundvariante aber quasi identisch zum S&P 500. Mir ist natürlich klar, dass es aus akademischer Sicht kein perfektes Vorgehen ist aber es gibt Interessierten zumindest eine gute Idee von der Materie.

- Achtung: Manche dieser Fonds sind steuerhässlich und daher nicht besonders schön für Investoren in Deutschland. Ich habe diese hier lediglich ausgewählt, da es sonst nicht möglich gewesen wäre meinen Vergleich (siehe weiter unten) durchzuführen.

Wie wir beide unschwer erkennen können, sind die Teile teilweise deutlich teurer als ihr dummes Geschwisterchen.

Ist ja auch logisch:

Während ein normaler Index-ETF mit einer relativ simplen Formel von einem Computer praktisch auf Autopilot zusammengestellt werden kann, ist bei vielen Smart Beta ETF zumindest ein wenig mehr Eigenleistung gefragt. Sei es ein komplexerer Algorithmus oder ein zusätzlicher einsamer Fondsmanager in seinem Glasturm, der sich seit neuestem sein Büro mit einer Maschine teilen muss.

So oder so: das kostet.

Erschwerend kommt hinzu, dass in vielen dieser Faktor ETF Aktien großer Unternehmen weniger stark vertreten sind. Diese wären aber billiger zum Handeln.

Ein anderer Aspekt ist, dass das Volumen nicht mit dem der großen Flaggschiffe der Branche mithalten kann. Damit die ganze Sache sich für den Anbieter trotzdem noch rentiert, sind die Kosten dafür also etwas höher.

Ok, viele gute Gründe, warum einem für einen Smart Beta ETF mehr Geld abgeknöpft wird.

Die eigentliche Frage die sich dir und mir da stellt:

Rentieren sich Smart Beta ETF auch mehr und überkompensieren sie so womöglich die Mehrkosten?

Haben Smart Beta ETF eine höhere Rendite als normale ETF?

Du hast dich vielleicht schon gewundert, warum ich die ganze Zeit ein wenig auf dem S&P 500 herumreite. Nicht weil ich ihn besonders toll finde, sondern vielmehr weil er so groß und bekannt ist.

In Folge gibt es auf diesen auch relativ viele Faktor ETF und die Benchmark ist unstrittig. Das erlaubt uns jetzt mal nachzuprüfen, wie sich Smart Beta ETF denn in der Vergangenheit so geschlagen haben.

Zeit also good ol’ Excel anzuwerfen und ein paar Datenreihen durchzujagen. Danach wissen wir definitiv mehr.

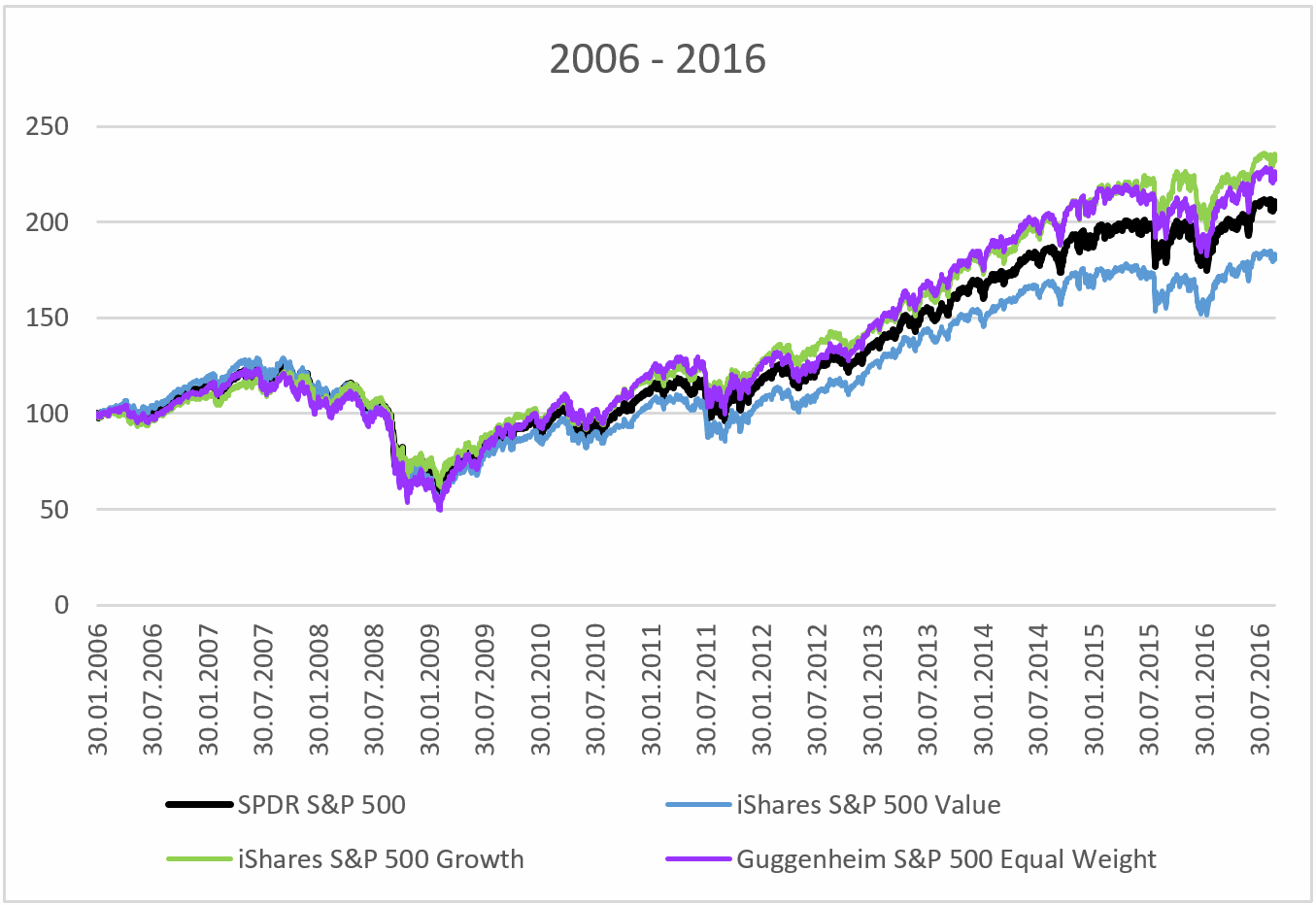

Gemessen habe ich eben jenen illustren Kreis an ETF von der Liste weiter oben. Da jetzt gleich mehrere Grafiken folgen muss ich kurz die Details erklären: Ich habe die verschiedenen ETF indexiert, damit man die Performance schön miteinander vergleichen kann. Da aber leider nicht alle ETF die gleichen Laufzeiten haben, musste ich eben mehrere Grafiken machen um dem besser gerecht zu werden.

Dividenden sind bei diesem Vergleich übrigens miteinbezogen worden, damit auch wirklich die gesamte Performance miteinander verglichen wird. Steuerliche Effekte (Dividendenzahlungen werden sofort besteuert, während Kursgewinne bis zum Verkauf steuerfrei sind) wurden nicht berücksichtigt.

Fangen wir mit den Faktor ETF mit den am weitesten zurückreichenden Daten an:

Growth ist insgesamt besser gelaufen als Value und Equal Weight, auch wenn es vor der Finanzkrise eine Abschnitt gibt, in dem Value leicht die Nase vorn hatte. Equal Weight konnte den S&P 500 ebenfalls outperformen, allerdings stürzte er durch die Übergewichtung kleinerer Unternehmen in der Finanzkrise auch etwas stärker ab.

Auf den ersten Blick vielleicht etwas verwirrend aber wir können zusammenfassen: Es gibt Fonds, die haben praktisch genau wie der S&P 500 abgeschnitten, ein paar waren besser und ein paar waren schlechter.

Wenn wir den Mittelwert über alle Fonds hinweg nehmen, dann kommen wir ebenfalls auf eine Performance, welche der des Wald und Wiesen S&P 500 sehr sehr ähnlich ist.

Und was bedeutet das?

Bedeutet das jetzt, dass wir uns einfach einen Momentum ETF besorgen, ganz easy den Markt schlagen und ein paar Prozentpunkte mehr einfahren?

Nein so einfach ist es dann doch nicht.

Drei Gründe warum du die obige Untersuchung mit Vorsicht genießen solltest:

1. Der Zeitraum ist recht kurz

Diese börsengehandelten Produkte sind noch relativ frisch und die Fonds daher auch noch nicht besonders alt. Die meisten reichen kaum länger zurück als die letzten fünf Jahre und mal ganz ehrlich:

2. In den letzten Jahren an der Börse KEINEN Gewinn zu machen war quasi unmöglich.

Das gilt generell für die Zeit seit der letzten Finanzkrise. Im großen und ganzen geht es seitdem nur bergauf. Das heißt auch, wir wissen nicht, wie sich Smart Beta ETF bei mehreren Jahren dauernden Abschwüngen verhalten werden.

3. Das was gestern überlegen war ist morgen vielleicht schon unterdurchschnittlich

Nur weil Small Caps oder von mir aus Value-ETF in der letzten Zeit toll funktioniert haben, heißt das nicht automatisch, dass das auch in Zukunft so bleibt. Es gibt auch mehrere Jahre dauernde Perioden, in denen Megacaps besser als Small Caps gelaufen sind. Niemand weiß mit Gewissheit was als nächstes funktionieren wird.

Kontinuität ist King

Damit das Investieren an der Börse auch funktioniert brauchst du einen langen Atem und Konstanz. Es ist wichtig, dass du im Laufe der Zeit regelmäßig in dein Depot investierst, um einen ordentlichen durchschnittlichen Kaufpreis zu bekommen. Es ist also wichtig, dass du deinen ETF während deiner Ansparphase immer wieder nachkaufen kannst.

Bei Fonds mit großem Volumen ist das vermutlich kein Problem, denn diese sind für den Anbieter ein positives Geschäft.

Bei kleinen ETF hingegen besteht immer die latente Gefahr einer Schließung. Das ist erstmal nicht so wild, denn durch ihre rechtliche Konstruktion ist dein Vermögen geschützt. Alles was dann passiert ist, dass du ausbezahlt wirst und mit Cash auf deinem Verrechnungskonto dastehst.

Aber wie geht’s dann weiter?

Du kannst deinen alten Fonds nicht weiter besparen. Basierte dein ETF auf einem großen Allerweltsindex, dann suchst du dir einfach möglichst schnell einen anderen ETF auf den gleichen Index, packst da die ganze Kohle wieder rein und in Zukunft besparst du eben diesen.

Das funktioniert natürlich nicht so toll, wenn du einen speziellen Faktor ETF hattest und der geschlossene Fonds vielleicht der Einzige seiner Art war.

Dann wirst du einen Kompromiss machen und dir einen ähnlichen Index suchen müssen. Je nach Glück oder Pech bedeutet das aber einen Gewinn oder Verlust für dich. Das kann ganz schön deprimierend sein und auf die Sparmoral schlagen.

Meine Meinung dazu

Smart Beta ETF können natürlich auch mal besser als ein “dummer” Vergleichsindex abschneiden. Oft genug sind sie aber eben auch schlechter als dieser.

Daher sehe ich diese Art der börsengehandelten Fonds mehr als Befriedigung des Spieltriebs mancher Anleger. Für mein Depot sind die Teile allerdings keine Alternative, da bleib ich klassisch konservativ bei einem Weltportfolio mit faden Standard-ETF.

Die höheren Kosten für Faktor ETF rechtfertigen sich meiner Meinung nach einfach nicht.

Hast du Erfahrungen mit Smart Beta ETF? Und was hältst du jetzt von meiner Definition von ausreichend Diversifikation? Der Kommentarbereich wartet auf dich 🙂

Mein Net Worth im April 2022:

253.000 €

Melde dich jetzt für meinen kostenlosen Newsletter Homemade Finance Insider an (1-2 E-Mails pro Woche) und erhalte neben exklusiven Content und Tools sofort Zugriff auf meinen detaillierten Net Worth Report (PDF) für März 2022. Du erhältst Einblick darüber, wie sich mein Net Worth zusammensetzt, wie mein Wertpapierportfolio aufgebaut ist, dessen Performance sowie die ETF die ich aktuell bespare. Kurzum: The good stuff! 🙂

Hi Alex,

netter Artikel über die neuesten Auswüchse der Finanzproduktpalette. Ich sehe es genauso wie du: es müssen einfach genügend neue Produkte auf den Markt gespült werden, um auch von den cleveren Passivanlegern noch ein paar Prozent mehr des angelegten Geldes zu bekommen.

Am besten diversifiziert der passive Anleger wie gewohnt über alle Smart-Beta-ETF Formen und erhält so die durchschnittliche Rendite zu höheren Kosten, feine Sache;-)

Gruß ETF-Wahl

Ja, so sehe ich das grundsätzliche Problem auch:

Im Vorhinein wissen wir nicht, welche Strategie während unserer Anlagezeit besser abschneiden wird. Wenn wir auf Nummer sicher gehen wollen, dann müssen wir über mehrere Strategien diversifizieren und landen doch wieder bei der durchschnittlichen Marktrendite. Aber eben zu höheren Kosten wie du schon gesagt hast. Du hast das Dilemma sehr gut auf den Punkt getroffen!

Hi,

danke für den Artikel. Von mir eine Gegenrede.

– Value und Small-Cap-Faktor sind . wie ich es wahrnehme – wissenschaftlicher Mainstream. Auf einen Zeitraum von 30-50 Jahren (Rentenbeginn und anschließendes entsparen) kann ich daher nicht sicher sein, dass die Investition in Small-Caps oder Value besser läuft, aber es ist wahrscheinlicher. Wären also nicht deine Gegenargumente (Kosten und Diversifikation) müsstest du dich wohl dafür aussprechen – ganz egal wie die Performance der letzten 10 Jahre war (du entscheidest dich ja auch nicht für einen aktiven Fonds, nur weil dieser die letzten 10 Jahre besser lief, als ein Index-ETF; dich überzeugt die wissenschaftliche Erklärung).

Also zu deinen Gegenargumenten:

1. Diversifikation, es lässt sich ausrechnen, wie groß noch der Diversifikationsgewinn ist, wenn man über 40 Titel hält – und ich glaube in unterschiedlichen Quellen gelesen zu haben, dass dieser unter 0,1% rückblickend war, wenn Branchen udn Länder dabei mit diversifiziert wurden. (Sorry, mir fehlt die Quelle und nehme mir jetzt nicht die Zeit sie zu suchen; vielmehr müsste man aber für die Behauptung nur eine so hohe Diversifikation von 500 Titel (übrigens in nur einem Land beim S&P) wäre eine ausreichende Diversifikation. Touche, die Willkür räumst du ein!

2. Höhere Kosten. Ja, dieses Argument sticht immer, aber hier muss man doch vergleichen, wieviel mehrkosten zu dem erwarteten mehrgewinn zu erwarten sein dürften. Glaubt man den Studien, wieviel Value und SmallCap an mehrgewinn erwarten dürfen, liegen diese doch bei 0,5 bis 1 %, oder. Gut, die mehrkosten habe ich sicher, die mehrrendite nur wenn ich “Glück” habe, dass die wissenschaftliche vermutung/vorhersage sich in 40 Jahren auch bewahrheitet. Insofern ist es eine Abwägung des Sicherheitsbedürfnis – aber wer unsicherheitsorientiert ist, braucht vielleicht auch keine ETFs. Unwahrscheinlich ist schließlich, dass egal ob mit oder ohne Smart-Beta man in 40 Jahren schlecht darsteht, wenn man in ETFs investiert hat.

Kritisch sehe ich dein Argument, in vielen Index sind die Small-Caps, etc. ja schon enthalten. Wirklich? In einem Marktgewichteten Index (große Unternehmen, wie Apple sind, je nach zugrundeliegendem INdex mit ca. 3% vertreten) sind zwar viele kleine Unternehmen enthalten, diese machen aber nur – je nachdem wo man die Grenze ansetzt, wann man von Small-Cap spricht – nur einen einstelligen Prozentbetrag aus. An dem wissenschaftlich wahrscheinlichen Mehrgewinn der Small-Caps etc. nimmst du also nur zu etwa 10% teil.

Daher meine Strategie. Genauso wie ich mit 25% den Emerging Market übergewichte gegenüber der Marktkapitalisierung will ich auch Small Caps und Value übergewichten. Smart-Beta-ETFs ist daher das ideale Vehikel. Und genause wie ich bei einem Emerging-Market-ETF gewillt bin, einen höheren TER zu bezahlen, bin ich das – solang es nicht ausufert auch bei den Smart-Beta-ETFs.

Natürlich erreicht man so keine 2, 3 oder 4 ETF-Lösung mehr für sein Depot, weswegen sich Smartbeta wohl auch erst bei 6stelligen Depotbeträgen lohnen – ähnlich wie ich über EM auch nicht vor einem 5stelligen Depotbetrag nachdenken würde.

Es stellen sich zwei Probleme und eine Frage:

1. Die Smart-Beta-ETFs scheinen mir noch nicht ausreichend transparent. Entstehen wirklich nur die TER als kosten oder wo sind noch versteckte Kosten (differnz zum Index, umstellungen der Smart-Beta-Strategien), etc. Wer das rauskriegen will, wird viel recherchieren und am Ende doch noch ein bisschen unsicher bleiben.

2. Smart-Beta, welche die gleiche Strategie auf den denselben Haupt-Index (MSCI-World) verfolgen, haben unterschiedliche Zusammensetzungen (z.B. weil der Smart-Beta-Index des einen Anbieters die Branchengewichtigunug beibeheält und der andere nicht. Eine Entscheidung, was einen davon überzeugt wird willkürlich.

Die Lösung: Kommt Zeit, kommt Rat. Genauso wie die ersten ETFs noch verbessert wurden, wird dies auch bei Smart-Beta der Fall sein (übrigens auch in Bezug auf die Kosten und Fondsgröße). Ob man also gleich zu Beginn dabei sein muss, selbst wenn man es für eine coole Idee hält, muss jeder selbst wissen (genauso, wie ich aufgrund des reinen Produktmangels ein Investment in den Frontierbereich nicht empfehlen würde, nicht aufgrund der IDee, dass zur EM auch ein noch kleinerer Anteil FM dazugemischt werden könnte).

Und nun noch die Frage:

Was ist von Strategien zu halten, die wissenschaftlich weniger gut untersucht sind, sich derzeit aber sehr gut behaupten auf den jüngsten Zeitraum – wie Equal-Weight (zumindest habe ich dazu nur wenig überzeugendes gelesen)?

Meine Antwort: “nichts”. Entweder sie nutzen einen versteckten Effekt (z.B. hat Equal-Weight automatischen einen höheren Small-Cap-Anteil) oder es ist Zufall oder es ist ein Effekt, den die Wissenschaft erst noch herausfinden wird. Falls es das letztere sein sollte, sollte man auch abwarten, bis es wirklich gute Studien dazu gibt, sonst läuft man gefahr wirklich jedem TRend hinterherzulaufen.

So, langer Beitrag, aber Gegenreden gehören ja auch begründet. Liebe Grüße und danke für den Blog,

Tobias

Hallo Tobias,

wow danke dir, dein Kommentar vereint alles was sich man sich als Blogbetreiber wünschen kann: Super ausführlich sowie exakt, nimmt eine Gegenposition ein und schmeichelt nicht zu guter letzt dem Ego 😉

Danke für das Kompliment, ich werde weiterhin mein Bestes geben!

Zum Thema:

Du hast natürlich recht, Small Caps sind in den großen Indizes nur in sehr geringem Umfang vorhanden. Ein S&P 500 ist nunmal kein Russel 2000.

Und ich stimme dir zu, eine stärkere Diversifizierung hinsichtlich Marktkapitalisierung macht ab einer bestimmten Depotgröße wahrscheinlich Sinn.

Aber das Hauptdilemma hat dein Vorredner schön auf den Punkt gebracht: es gibt natürlich Strategien, welche im Nachhinein besser abgeschnitten haben als der Markt. Nur im Vorhinein die Profitablen zu identifizieren ist kaum möglich. Wenn wir auf Nummer sicher gehen wollen, dann kaufen wir alle Smart Beta die wir finden aber dann kommen wir vermutlich wieder auf die Marktrendite bei höheren Kosten.

Wenn die Kosten (mein Hauptkritikpunkt) nicht wären, dann würde ich als quasi-dogmatischer Diversifizierer es allerdings vorziehen über eine solche breitere Streuung auf die Marktrendite zu kommen. Bis das mal so sein wird muss ich mich mit einem Kompromiss begnügen.

Ich bin mir sicher, dass dieser Zweig der ETF – Welt in Zukunft noch viele spannende Diskussionen bereithalten wird.

Nochmal danke für deine Mühe für deinen ausführlichen Beitrag!

Wie wahr, wie wahr – super Artikel!

Kann mich nur anschließen und auf folgenden Artikel hinweisen, der in die selbe Kerbe schlägt: https://meinefinanziellefreiheit.com/2017/01/19/etf-auswahl/

Smart Beta ETFs greifen möglicherweise in der Vergangenheit erfolgreiche Strategien (also jene, die erfolgreicher als der Markt waren). Doch wenn man von halbwegs effizienten Kapitalmärkten ausgeht, sollte dieser historische Vorteil “wegarbitriert” werden. Was bleibt sind also bestenfalls durchschnittliche Performance, geringe Diversifikation und höhere Kosten.

Ja, wird sicher auch einmal interessant werden, in z.B. 20 Jahren sich rückblickend wieder anzusehen, welche “Faktoren” gut funktioniert haben und welche nicht.

Hey Alex,

interessanter Artikel und spannende Diskussion. Ein paar der Gegenargumente sehe ich allerdings etwas anders.

Natürlich machen solche Faktoren das Anlegen in ETFs komplexer, wobei ja die Einfachheit von ETFs gerade so besticht. Ebenso können Fondsgesellschaften natürlich jeden ETF als tolle Strategie verkaufen, auch wenn es keine ist. Das führt aber, denke ich, noch nicht dazu, das man alle Smart Beta ETFs pauschal verurteilen sollte.

Ob nun eine Diversifikation bei 200 Aktien wirklich wesentlich schlechter als bei 500 Aktien ist, sei mal dahingestellt. Ich denke aber die Auswirkungen sind in der Praxis kaum spürbar. Dazu gibt es auch wissenschaftliche Arbeiten, die das bestätigen und bspw. eine Zahl von 30 – 40 Aktien nennen, andere gehen noch etwas höher.

Was ich nicht verstehe: Du machst einen 3-Jahres-Backtest am Ende des Artikels. Offensichtlich sind 3 Jahre an der Börse kaum aussagekräftig und niemand würde daraus ernsthafte Schlussfolgerungen ziehen. Warum greifst du also nicht auf Daten zurück, die andere schon berechnet haben? Es ist ja nicht so, dass diese Faktoren gerade jetzt in Mode sind, sondern dass die von dir erwähnten Faktoren über mehrere Jahrzehnte, der Momentum-Faktor sogar über 200 Jahre, an den Aktienmärkten nachgewiesen wurden.

Es ist ja nicht so, dass Fondsgesellschaften sich einfach mal irgendetwas ausdenken, sondern dass die meisten Faktoren auf sauberer Forschungsarbeit beruht. Diese so einfach als Hirngespinst oder Modeerscheinung wegwischen zu wollen halte ich für sportlich.

Damit einhergehend ist auch das Argument des “wegarbitrieren” fraglich: In der Theorie sollten diese Faktoren verschwinden – tun sie aber nicht. Vermutlich, weil es Hürden gibt (bspw. höhere Risiken, Einfluss der Medien, vorübergehende Underperformance, etc.) und viele psychologische Erklärungen für Fehlverhalten von Anlegern.

Ich habe das Gefühl, dass die meisten ETF-Anleger alles, was auch nur halbwegs in die Richtung aktiver Aktienauswahl geht, prinzipiell verteufeln wollen. Aber ist die marktkapitalisierungsgewichtete Variante wirklich die beste, nur weil es der Standard ist? Ist die Größe eines Unternehmens wirklich der beste Indikator für die Gewichtung einer Aktie?

Anders gefragt: Würdest du persönlich darauf wetten, dass die von dir aufgeführten Faktoren im Durchschnitt über die nächsten 25 Jahre wirklich schlechter abschneiden als ein Standard-Index? Ich würde diese Wette, basierend auf der empirischen Evidenz, bei Kostenunterschieden von vllt. durchschnittlich 0,2% p.a. und der Forschung, die diese Faktoren begründet, nicht eingehen.

Ich sehe nicht das ausschlaggebende Argument, warum einige Smart-Beta-ETFs schlecht sein sollen:

Klar, höhere Kosten, denen aber historisch eine vielfach so hohe Überrendite entgegen steht.

Eine geringere Transparenz und geringere Diversifikation sehe ich ebenfalls, halte ich aber nicht für so schwerwiegend, komplett auf diese zu verzichten.

Faktoren schlagen nicht immer den Markt und sind auch mitunter für einige Jahre schlechter, aber das sollte doch für langfristige ETF-Anleger (10 Jahre und länger) völlig egal sein. Mit dem Argument könnte man auch Aktien-ETFs schlecht reden, da sie “für einige Jahre schlechter als Staatsanleihen abschneiden können”. Der langfristige Blick ist aber entscheidend.

Mich würde interessieren, was du dazu denkst. Vielleicht habe ich ja auch etwas übersehen. In jedem Fall hast du ein ziemlich spannendes Thema angestoßen – und einen sehr angenehmen Schreibstil! 😉

Beste Grüße (und natürlich hohe Renditen),

Jannes

Ich finde auch, dass Alex sehr unwissenschaftlich an die Sache ran geht und seine Kritik eigentlich total an der Sache vorbei geht.

Ehrlich gesagt glaube ich, dass er eigentlich gar nicht weiß, was Faktoren sind. Dabei sollte man das, wenn man mal vom CAPM gehört hat.

Allerdings lässt sich trotzdem über Smart Beta diskutieren, nur nicht so wie Alex es tut. Viele Smart Beta – ETF (SBE) sind nicht im Sinne der wissenschaftlichen Faktoren konstruiert. Bspw. funktioniert Momentum eigentlich nur mit hochkonzentrierten Portfolios, die häufig umgeschlagen werden; also bspw. 50 Aktien mit monatlichem Rebalacing. Davon sind alle Momentum-ETF weit entfernt. Bei Value gilt das Gleiche. Die Tatsache, dass SBE long-only investieren, verbessert die Sache nicht.

Nahezu alle SBE haben eher einen kleinen Faktor-Tilt und weniger ein kristallisiertes Esposure.

Ein weiterer Punkt, sind die negativen Korrelationen zwischen manchen Faktoren, wie bspw. Momentum und Value. Beide in ein Multi-Factor-Portfolio zu packen würde für ein gegenseitiges Auslöschen der Rendite sorgen. Usw.

Ich selber nutze Smart Beta ETF, aber nicht als passiver Buy&Hold – Investor, sondern anders. Generell ist Buy&Hold nachweislich nicht die optimale Strategie bei der taktischen Asset Allocation, aber das ist ein anderes Thema.

Ich sehe die nach Marktkapitalisierung gewichteten ETFs als Problem. Vor allem wenn sich gerade der Trend auftut, dass in den USA der Mainstream völlig unreflektiert in den QQQ geht, weil die 10 Tech-Aktien, in letzter Zeit gut gelaufen sind und im Übrigen für fast die gesamte Performance der letzten Zeit verantwortlich sind. Wie? Mit überbordenden Aktienrückkäufen, viel auf Pump, mit KGVs z.B. Amazon KGV 123?, Tesla?, Netflix?, Apple mit einem Kursanstieg von 80,- (2016) auf 300,- (2020) bei Gewinn je Aktie 8,35$-2016 auf 11,97-2020? Man weiß bei dieser Blase praktisch gar nicht mehr, was die wirklich wert sind. Ich nutze smart beta und oben genannte Aktien habe ich nicht. Selbst Kommer meint, es gibt ein reverse to mean, man ist halt so lange das “Brot” bis sich die schiefe Lage in den Kursen und Returns widerspiegelt.